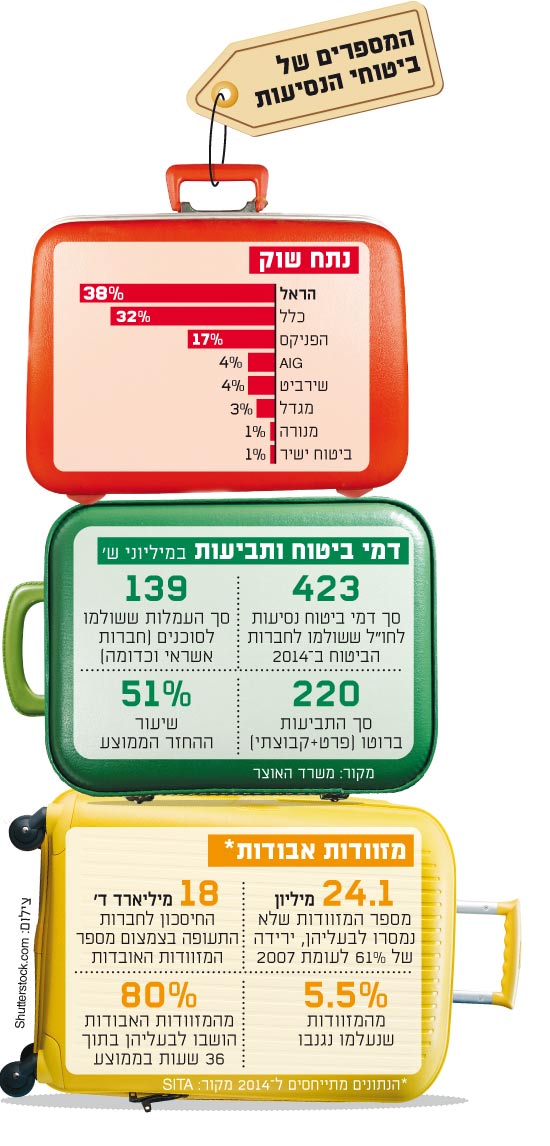

הפיגועים שאירעו בסוף השבוע באיסטנבול ואתמול (ג') בבריסל ממחישים, גם אם באופן קיצוני למדי, מדוע נחוץ להצטייד בביטוח נסיעות לחו"ל, אבל בדומה לענף הביטוח כולו, גם כאן עולה השאלה מהי ההשקעה הריאלית בכיסוי הסיכונים הכרוכים בנסיעה - מביטול טיסה, דרך אובדן מזוודה ועד הצורך בטיפול רפואי. וכמו בפוליסות אחרות, גם כאן יש אותיות קטנות שכדאי לקרוא ומוקשים שצריך להיזהר מהם.

פוליסה חינמית או לא?

לצד פוליסות של קופות-החולים וחברות הביטוח מציעות חברות כרטיסי האשראי פוליסות חינמיות, שהיקפי הכיסוי בהן עולים עם רמת הכרטיס (למשל פלטינום או זהב עסקי). ואם מציעים חינם, שלא ניקח? מומחים בתחום הביטוח ממליצים שלא להסתפק בפוליסות החינמיות, וגם בדיקת "גלובס" מעלה שבתוספת של עשרות שקלים לנוסע מקבלים פוליסה מקיפה יותר, בפערים משמעותיים למדי (ראו טבלה). המחירים ליום יכולים להתחיל ב-2 דולר לנוסע ולטפס בהתאם לגיל המבוטח, מצבו הרפואי והרחבות.

חינמי או לא, חשוב להפעיל את ביטוח הנסיעות שלכם לפני היציאה מהארץ ולעדכן מראש אם בכוונתכם לבצע פעילויות אקסטרים לפי הגדרת הביטוח (למשל סקי, טיולי אופניים ואפילו "בננה" בים), המחייבות תוספת מחיר (כיסוי של פעילות אקסטרים עשויה להכפיל את המחיר). אם לא תצהירו על כך מראש, תסתכנו בכך שהחברה לא תכסה אתכם במקרה של תאונה. זרמתם לסקי בלי לתכנן והודעתם על כך מחו"ל? יש חברות ביטוח שמחייבות תקופה אכשרה של 72 שעות מרגע ההודעה.

"הנושאים החשובים מבחינתי הם אלה שקשורים בבריאות ופחות ציוד או כבודה", אומרת שרית בר-גיורא, יועצת לביטוחים רפואיים מחברת וו.די.בי יועצים. "אם מאבדים לפטופ זה מסתכם ב-1,000 דולר, אבל עניינים רפואיים ממריאים בקלות לעשרות אלפי דולרים".

לכן, בר-גיורא ממליצה לרכוש הרחבות "שיעלו כמו עוד כוס קפה או ארוחה בנסיעה, אבל חשיבותם קריטית ועשויה לחסוך הוצאה כבדה". לדבריה, ביטוחים בתשלום, בניגוד לחינמיים, כוללים גם כיסוי להחמרה במצב רפואי קיים.

יואל אמיר, מנכ"ל PassportCard, חברה המציעה ביטוחי חו"ל, מצביע על נושא נוסף שרבים לא שמים אליו לב - עלויות האשפוז. "אשפוז בבתי-חולים באירופה ויותר מכך בארה"ב מטפס בקלות לאלפי דולרים לכל לילה, ובפוליסות חינמיות רבות הכיסוי הוא ל-1,500-2,500 דולר ללילה. בצפון אמריקה ובקנדה ביקור בחדר מיון יכול לעלות 8,000 דולר ואשפוז עשוי להתחיל ב-4,000 דולר ליום", הוא אומר ומוסיף "ניתוח חירום של אפנדציט, ניתוח פשוט לכאורה, עשוי להסתכם ב-20 אלף -30 אלף דולר".

לדבריו, עדיף לבחור בפוליסה שאינה מגבילה את עלות האשפוז היומית אלא כוללת אותה בתקרת הביטוח כולו. "תקרה ריאלית נעה בין חצי מיליון דולר ל-2.5 מיליון דולר", הוא אומר. "אם מדובר בעלויות של ניתוח שנאלצתם לעבור בחו"ל - כיסוי של חצי מיליון דולר הוא בגדר גבולי".

כבודה: אין כפל החזרות

מספר המזוודות האבודות בנמלי התעופה פוחת והולך עם השנים, אבל לפי התלונות שמתקבלות אצל המפקחת על חברות הביטוח באגף שוק ההון באוצר, מחלוקות בנושאי כבודה בין מבוטחים לחברות הביטוח הן עדיין עניין שכיח. אם איבדתם כבודה בזמן הטיסה, כנראה תוכלו לדרוש כסף מחברה הביטוח רק אחרי שתקבלו את הפיצוי מחברת התעופה.

"מבוטח לא יכול לצאת מנקודת הנחה שאובדן המזוודה היא דרך להרוויח כסף. המטרה היא לכסות את הנזק, ולכן חברות הביטוח תכסה את עלויות הנזק בקיזוז הכיסוי שהעניקה כבר חברת התעופה. במילים אחרות, אין כפל החזרות", מבהיר אמיר.

ואם איבדתם כבודה בזמן שהייתכם בחו"ל ולא בטיסה, "חשוב מאוד להביא לחברת הביטוח אסמכתא המאשרת את אובדן הכבודה מחברת התעופה או ממשטרה מקומית. אם אין אפשרות לגשת למשטרה גם אישור של קב"ט יוכל לסייע", אומר אמיר.

מעבר לכך, שימו לב איזה ציוד נכלל בביטוח, ובדקו אם נדרשת לכם הרחבה למכשירים אלקטרוניים. בחלק מהחברות ההחזרים הכספיים ניתנים לאחר שרכשתם את הציוד הנדרש במקרה של אובדן כבודה, ובאחרות ניתן להצטייד בכרטיס אשראי נטען שמשמש עבורכם בחו"ל.

חיתום רפואי: חובת הגילוי עליכם

בביטוחי נסיעות לחו"ל כמו בפוליסות בריאות, לחיתום (הצהרה על מצבכם הרפואי) יש חשיבות מכרעת. הפיקוח על הביטוח אמנם הוציא הנחיות לגבי השאלות שחברות הביטוח צריכות לשאול מבוטחים לגבי מצב בריאותם, אבל בסופו של דבר חובת הגילוי היא עליכם, ולכן תדאגו לומר הכול, גם אם זה נראה לכם לא רלוונטי.

חברות הביטוח אוהבות לשלוף שפנים מהכובע כאשר הן נתבעות ולא להכיר בתביעה משום שלא הצהרתם על בעיה. "חברות הביטוח מביאות בחשבון שאחריות המבוטח היא לרכוש ביטוח שמכסה את מצבו ומותאם לתנאי הנסיעה. אי-גילוי יוביל לבעיה", אומרת בר-גיורא.

ביטולים: גם מוות של קרוב לא תמיד פוטר מטיסה

"רוב הנוסעים התרגלו לסגור את נושא הביטוח לנסיעה אחרון, וזו טעות משום שהמחיר לפוליסה ממילא לא משתנה, והוא תקף למשך ימי הנסיעה המוצהרים, והיתרון הוא שבמקרה של ביטול טיסה - הפוליסה הקיימת מכסה את העלויות", אומר אמיר.

נזכיר כי החוק מתיר לבטל טיסה עד 14 ימים מיום ההזמנה כאשר מדובר לפחות על שבוע לפני מועד הנסיעה, לא כולל שבתות וחגים (בעסקאות מכר מרחוק עם חברות שיש להן נציגות בישראל). הביטוח אמור לכסות את העלויות הנוספות, כגון בית המלון וההעברות.

עם זאת, חשוב לזכור שביטול טיסה כי "לא בא לי לטוס" לא יזכה אתכם בפיצוי, ומבחינת חברת הביטוח, כל ביטול צריך להיות מגובה בסיבה רפואית (כולל אסמתכאות) או באסון דוגמת שריפה או שיטפון בבית.

תקרות הכיסוי במקרה של ביטול משתנות בין חברות הביטוח ונעות בטווחים גדולים של 2,000 עד 7,000 דולר לנוסע. "אם מתברר שהנוסע אינו כשיר לטיסה עליו להודיע על כך מוקדם ככל האפשר כדי למזער נזקים", אומר אמיר, ומוסיף כי "הביטוח מכסה גם מקרים רפואיים שאירעו לבני משפחה מקרבה ראשונה שבגינם נסיעה עלולה להתבטל".

אלא שבמקרה האחרון שפע של תלונות שהצטברו במשרד האוצר ובארגון אמון הציבור מצביע על כך שהנושא נתון לפרשנות. תביעות רבות של מבוטחים שביקשו לקבל החזר בגין ביטול טיסה עקב פטירה של קרוב משפחה שהיה חולה או סיעודי, נדחו בטענה כי היה ידוע כי אותו אדם בסיכון למוות גם בעת הזמנת הטיסה.

"חברת הביטוח תבדוק אם דובר על מצב קיים או לא", אומר אמיר. "לאישור מהרופא חשיבות רבה, ואם יש מקרים כאלה, כלומר מישהו מבני המשפחה חולה, עדיף להצהיר על כך מראש, אף שלרוב המקרים הללו יוחרגו ולא ייכללו בפוליסה".

ומה קורה אם אתם מבטלים טיסה בגלל חששות מהנעשה בארץ היעד? השאלה הזאת רלוונטית בימים אלה במיוחד לנוסעים שהזמינו טיסה לטורקיה, אבל מבחינת חברות הביטוח זו אינה עילה לביטול. "גם אם משרד החוץ מעלה את דרגת האזהרה ליעד מסוים, לא ניתן לקבל החזר על ביטולי נסיעה משיקול של עוגמת-נפש או חשש, ועם זאת, אם חלילה משהו יקרה למבוטח במדינה שיש אזהרת מסע אליה, דוגמת מצרים, הוא יקבל כיסוי רפואי. אם מדובר על אזור שפרצו בו מלחמה, מהומות או פרעות, זה יוגדר אירוע חריג שייבדק לגופו".