שוק התקשורת הישראלי עוד מתעסק כולו בחבילת הטלוויזיה החדשה של סלקום. מקורב לחברה מסר כי ביום המכירות הראשון "הולך חזק מאוד", אך סירב לספק מספרים. מצד שני, החברות המתחרות עסוקות בקרב בלימה שמטרתו להראות שהחבילה של סלקום נופלת מול האלטרנטיבות.

רבים עוד מנסים להבין את החיה החדשה מההיבט הצרכני. מה זה בדיוק? למי זה מתאים? ננסה לענות: הכי נכון להסתכל על מוצר הטלוויזיה של סלקום בתור עיד"ן פלוס בתוספת VOD. כשמדליקים את הטלוויזיה מגיעים למעשה לפורטל, שהוא די דומה לעמוד ה–VOD של HOT ו–yes.

הפתרון של סלקום רזה, אך החברה ניסתה להביא מספיק תוכן ממה שעל פי תפישתה חשוב לצופה: תכני ילדים, ספורט, סרטים וסדרות. מנכ"ל סלקום הסביר כי החברה רוצה לתת לצופים תוכן איכות, "ולא ג'אנק במשקל". בקמפיין הרשת שלה כותבת החברה: "300 ערוצים ואין מה לראות? סלקום–TV: לראות דברים אחרת". בכך היא עוקצת את החבילות השמנות והיקרות של HOT ו–yes. אין מה להשוות בין היקף התכנים של HOT ו–yes לאלה של סלקום. הקטלוג של סלקום קטן הרבה יותר. ובכל זאת, יש הרבה תכנים טובים גם בסלקום–TV — כך שיש מה לראות.

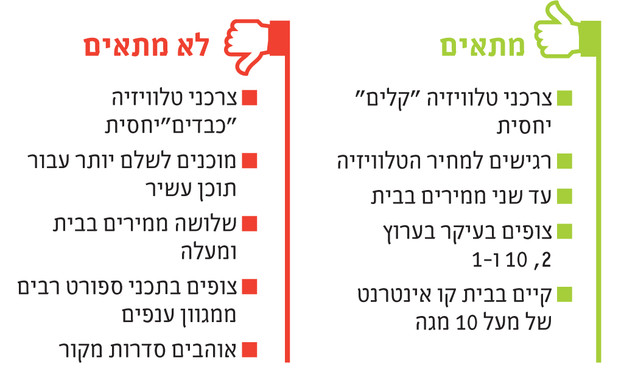

אז למי ההצעה של סלקום מתאימה? אם הרגלי הצפייה שלכם אינטנסיביים, והטלוויזיה פועלת שעות נוספות בכל חדר בבית; אם אתם צופים בתכני ספורט שונים, בסרטים ובסדרות החדשים ביותר וכן בתכני ילדים — החבילה של סלקום ככל הנראה לא תספיק לכם. אם אתם משק בית קטן יותר, צופים רק מעט שעות בטלוויזיה בכל יום, צופים בעיקר בערוצי החינם, לא משוגעים על ספורט לענפיו, וכדומה — המוצר של סלקום הוא אלטרנטיבה מעולה. בכל מקרה, זוהי עונה טובה להתקשר לספקית הטלוויזיה ולהתמקח על המחיר.

חשוב לציין כי גם ל–HOT ו–yes יש פתרון רזה. מדובר ב"חבילת היסוד", שנכפה עליהן להציע, ועד כה הן עשו כל שבידן להסתיר אותה. כעת, הן דווקא ישתמשו בה כדי לעצור נטישת לקוחות. חבילת היסוד של HOT עולה 120 שקל, וכוללת 23 ערוצים וכן ספריית VOD מצומצמת. החבילה של yes עולה 120 שקל, וכוללת 21 ערוצים ללא VOD. ניתן להוסיף לחבילה VOD בעלות של 24.90 שקל — ואז עלותה תהיה 144.90 שקל. בסלקום החבילה עולה 99 שקל, והיא מכילה יתרונות נוספים, לדוגמה: כמעט כל התכנים מובאים באיכות HD, ניתן להקליט תוכניות ואפשר לגשת אל כל התכנים מהמובייל. עבור לקוחות עם הרגלי צפייה צנועים — החבילה של סלקום עדיפה.

הגנה והתקפה

אז מה מחפשת סלקום בשוק הטלוויזיה? מנכ"ל סלקום הסביר באופן ברור: "אנחנו רואים שתי הזדמנויות בכניסה לשוק הטלוויזיה. אנחנו רואים הזדמנות בשוק הקווי, והטלוויזיה היא חלק מזה, והשוק הסיטונאי זה החלק השני — ועם זה אנחנו יוצאים להתקפה. אנחנו נכנסים לשוק הטלוויזיה גם כי אנחנו שומרים על בסיס הלקוחות. אנחנו רוצים לייצר ערך מוסף ללקוחות כדי לשפר את הנאמנות, שהלקוחות יהיו מרוצים מסלקום ויישארו אתנו יותר זמן".

שווי שוק הטלוויזיה הרב־ערוצית ב–2013 היה 3.9 מיליארד שקל. על פי דיווחי משרד התקשורת זהו ענף יציב, ששומר על ההכנסות פחות או יותר באותה רמה כבר כמה שנים. זהו גם ענף רווחי: על פי נתוני yes, תחום השידורים מייצר שיעור EBITDA (רווח לפני מסים, פחת, הפחתות והוצאות מימון) של כ–32% — שגבוה מרווח שירותי הסלולר בעידן הנוכחי. סלקום פונה לקהל לקוחות עצום, שכן כל הלקוחות שאינם מנויים לשירות טריפל הינם מצטרפים פוטנציאלים.

ל–HOT יש 301 אלף לקוחות שמחוברים רק לשירותי הטלוויזיה שלה, לא בטריפל ולא בדאבל. ל–yes יש 623 אלף לקוחות, וכ–470 אלף לקוחות מחוברים לעיד"ן פלוס ויכולים למצוא עניין במוצר של סלקום. במובן הזה סלקום "יוצאת להתקפה". ההגנה של סלקום היא בחיזוק המותג, הגדלת נאמנות לקוחות ויצירת חבילות משולבות של טלוויזיה+סלולר, שמיועדות להקטין נטישת לקוחות. החברה השיקה כבר סנונית ראשונה — חבילת סלקום–TV בתוספת שלושה קווי סלולר, בעלות 198 שקל לחודש.

אבל סלקום מסתכלת גם מעט קדימה. בעוד כמה חודשים תיכנס לתוקפה רפורמת השוק הסיטוני בתקשורת הקווית, שתאפשר לחברות הסלולר לרכוש מבזק קווים לבית הלקוח ולמכור לו חבילת שירותים מלאה — כלומר טריפל. בזכות מוצר הטלוויזיה, מקווים בסלקום, החברה מוכנה יותר לרפורמה, שכן הלקוחות כבר יכירו את החברה כספק שירותים ביתי, מה שייתן לה יתרון על פרטנר.

HOT יותר חשופה

כמה אנליסטים בחנו לעומק את המודל העסקי של סלקום ואת ההשפעה על המתחרות. אילנית שרף מפסגות כתבה כי "אנו מעריכים כי העלויות התפעוליות של המיזם עשויות להסתכם להיקף של 80–100 מיליון שקל בשנה. ה–ARPU (הכנסה ממוצעת מכל לקוח) שצפוי לחברה ממנוי — בהנחה שמחצית מהמנויים יהיו בעלי ממיר אחד ומחצית בעלי שני ממירים — הוא 105 שקל. כלומר, סלקום תצטרך לגייס כ–70 אלף מנויים על מנת להגיע לנקודת איזון. 70 אלף מנויים מהווים כ–4.7% מהשוק הקיים וכ–4.2% מהיקף השוק שצפוי בשנים הקרובות. אנו מעריכים כי החברה תצטרך יותר משנה כדי להגיע להיקף מנויים זה, ולכן הפעילות לא צפויה להגיע לאיזון ב–2015".

רוני בירון מ–UBS כתב כי "אנו מאמינים כי סלקום מכוונת לקהל דמוגרפי ספציפי, שהוא יותר רגיש למחיר, וכן נוטה לאמץ טכנולוגיות. הקבוצות הרלוונטיות הן 250 אלף צופי עיד"ן פלוס, משתמשים קלים, סטודנטים ועוד. מבחינה פיננסית, אנו מעריכים הפסד של 40 מיליון שקל ו–10 מיליון שקל למיזם ב–2015–2016, בהתאמה, בשל עלויות התוכן הקבועות". מעניין שאף אחד מהאנליסטים לא רואה בוננזה במיזם הטלוויזיה כשלעצמו.

בירן מעלה בנוסף טיעון מעניין, שלפיו HOT חשופה יותר מ–yes לפגיעה כתוצאה מהמיזם, וזאת על אף מוצר הטריפל שלה. בירן מסבירה כי "החבילה העיקרית של yes מוצעת במחיר של בערך 250 שקל לחודש, לא כולל ערוצי הפרימיום. זוהי עלייה תלולה מהמחיר של סלקום, אבל אנחנו מאמינים שאיכות התוכן והשירות תמשיך לשחק לידיה של yes, שנשענת על קהל לקוחות שפחות רגיש למחיר. לכן, אנחנו לא צופים השפעה משמעותית על yes, וצופים תגובה אגרסיבית מצד HOT — שעבורה האיום משמעותי יותר".

במלים אחרות, לקוחות הפרימיום של yes לא ימהרו לעבור לסלקום–TV, אך לקוחות המחיר של HOT עשויים להתעניין מאוד בהצעה החדשה.

לכתבה ב-Themarker