ג'נסן הואנג לומד בדרך הקשה: להכות את התחזיות זה לא מספיק

ענקית השבבים פרסמה דוחות מרשימים, עם צמיחה של 122% בהכנסות וסכום עתק של 30 מיליארד דולר הכנסות ברבעון • ישנן כמה סיבות אפשריות לירידת המניה במסחר המאוחר, ביניהן אי־הוודאות סביב השקת השבב החדש של החברה • אך סביר להניח שהיא התרחשה בעיקר בשל ציפיות השוק

ענקית השבבים הגדולה בעולם ידועה בתור זו שנועלת את עונת הדוחות, כשהיא מדווחת חודש מאוחר יותר מאשר שאר ענקיות הטק. הפרש הזמנים הגדול והציפייה הממושכת הביאה את שוק ההון כולו לכסוס ציפורניים ולהמתין בעצבנות גדולה לדוחות החברה, שהפכה לתופעת שוק הון מאז השנה שעברה.

עוד בנושא ב-N12:

• "קרב צעקות": מה קורה מאחורי הקלעים באנבידיה?

• סכנה לכלכלה הישראלית: התחום שבו ההייטק פספס את הרכבת

• אנבידיה נחקרת על רכישת חברה ישראלית

אנבידיה עשתה שוב את מה שרק אנבידיה יודעת לעשות כשמדובר בחברות ענק, והציגה צמיחה מרשימה מאוד של 122% בהכנסות לעומת הרבעון המקביל בשנה שעברה, וסכום מפלצתי של 30 מיליארד דולר הכנסות ברבעון. הרווח הנקי שלה זינק ביותר מ-150% לכמעט 17 מיליארד דולר (רווח מתואם של 68 סנט למניה), כאשר שתי התוצאות הללו וגם הציפיות להמשך היו מעל ציפיות האנליסטים בוול סטריט. זו הפעם השמינית ברציפות שאנבידיה מכה את התחזיות.

למרות זאת, המניה נפלה ב-7% במסחר המאוחר. למעשה, שוק ההון לא ממש ידע איך "לאכול" את הדוחות של אנבידיה. מיד לאחר פרסום הדוחות, המניה הגיבה בנפילה של 7% במסחר המאוחר, שלאחר מכן התמתנה לנתון שלילי של 4%, עם עלייה קלה בהמשך לנתון שלילי של 2%. לבסוף, התייצבה הירידה על 7% בסוף הלילה. כעת, המניה יורדת בכ-5% במסחר המוקדם בוול סטריט.

למי ששכח, נזכיר כי רק בחודש מאי 2023, לפני מעט יותר משנה, עקפו ההכנסות את התחזיות ב-700 מיליון דולר והתחזית לרבעון הבא קפצה ב-53%. באותו הלילה, הפכה אנבידיה ליקירת שוק ההון, כשהיא מוסיפה לשווייה 200 מיליארד דולר בבת אחת.

אפשר לחפש בנרות בתוך דוחות אנבידיה את הסיבה שהפעם המניה הגיבה כך: ירידה מסוימת שרשמה החברה בצמיחה מרבעון לרבעון בשיעור הרווחיות הגולמית והתפעולית כאשר הרווחיות הגולמית עמדה על 75.1%, ירידה מסוימת ביחס ל-78.4% ברבעון הקודם (אך עלייה לעומת 70.1% ברבעון המקביל); או העובדה שצמיחה של 122% בהכנסות זה פחות מצמיחה של 260% ברבעון הקודם ובזה שלפניו. אבל זה לא באמת משכנע. לא מדובר בחברה שההכנסות שלה גדלות מסכום קטן ולכן האחוזים מטעים, אלא מאחת החברות שמכניסות הכי הרבה בעולם.

ההסבר האמיתי לתמחור המשקיעים בתום המסחר טמון, ככל הנראה, בציפיות. לפעמים, הציפיות מחברה הן פשוט בשמיים, וכאשר הדוחות טובים מאוד, אך לא מפתיעים במיוחד לטובה - המשקיעים מגיבים בהורדת המניה, שכן "הציפיות כבר מגולמות במחיר המניה". במקרה של אנבידיה, המניה הגיעה לדוחות אחרי זינוק של 160% רק מתחילת השנה הנוכחית, ועלייה של יותר מ-500% מתחילת השנה שעברה. גם ההכנסות בחטיבת השרתים לא חצו את רף ה-26 מיליארד דולר, כפי שציפו לו כמה אנליסטים.

אוראל לוי, מנהל השקעות בקרן טכנולוגיה במור קרנות נאמנות מסכם: "אנבידיה פרסמה דוחות חזקים שעמדו בצפי, לאור האינדיקטורים שהיו לכך, וכן עקפה את ציפיות השוק - אבל היא עשתה זאת בצורה נמוכה ממה שהשוק התרגל לו. למשל, תחזית הכנסות של 32 מיליארד דולר לרבעון אוקטובר איננה מספקת. השוק ציפה שהיא תכה את התחזיות וחזה תחזית של 33-34 מיליארד דולר".

במילים אחרות, מי שרצה "להספיק" לקנות את המניה עוד לפני הדוחות, בתקווה להפתעה נוספת בדוחות עצמם ולזינוק נוסף במניה כבר עשה את זה, וכעת הגיע שלב המימושים. במקרה הזה, נכונה האימרה בשוק ההון: "קנה בשמועה ומכור בידיעה".

דברים אלו לא אומרים, כמובן, שמניית אנבידיה לא יכולה להמשיך ולזנק - למרות שלא מעט אנליסטים חוששים שהתמחור שלה גבוה. למעשה, הם חוששים מכך לפחות חצי שנה, וסביר להניח שיום אחד זה גם יהיה נכון. החששות הללו משתקפים גם בכך שעל־פי נתוני שירות הפיננסים של יאהו, בחודשים יוני-יולי, רק חמישה אנליסטים מתוך 59 נתנו המלצת "החזק" על מניית אנבידיה, ואילו כעת 15 מתוך 38 מספקים המלצה כזו, ועוד שניים נותנים המלצת תשואת חסר ומכירה.

ולא פחות מכך, צריך גם לזכור שהזינוק בשווי של אנבידיה הפך אותה לדומיננטית מאוד במדדי הדגל של וול סטריט, כאשר המשקל שלה במדד ה-S&P 500, למשל, הוא כבר יותר מ-6.5%, ובמדד הנאסד"ק 100 הוא מתקרב ל-8%. במילים אחרות, כל המשקיעים בעולם, פאסיביים ואקטיביים כאחד, מחזיקים במניית אנבידיה בשיעור שהולך ועולה. המניה עולה מעצם זה שכולם מחזיקים בה, וכאשר הציפיות בשמיים וכולם מחזיקים את המניה, פשוט אין למי למכור אותה. התופעה נקראת Overcrowding (צפיפות־יתר). התוצאה היא שכאשר מגיע מימוש, הוא עלול להיות אגרסיבי, פשוט כי אין מספיק נזילות.

סערת השקת השבב

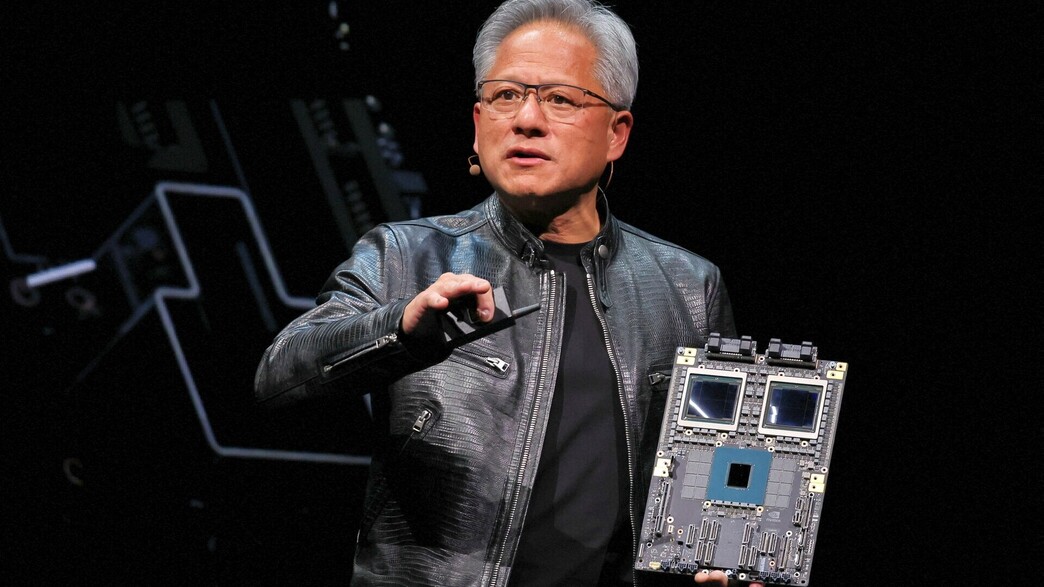

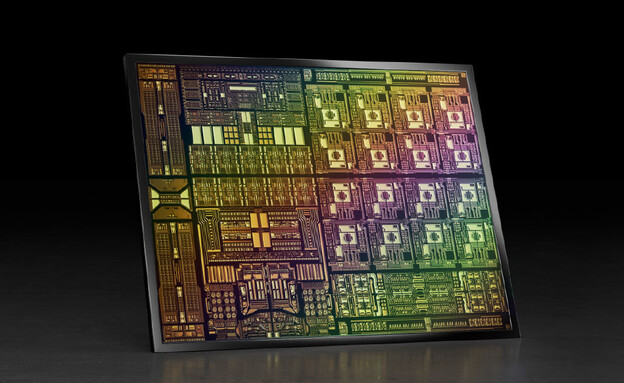

מי שציפה לבשורות טובות בדבר השקת מעבד העתיד של אנבידיה, בלאקוול (Blackwell), עשוי היה להתאכזב מעט. החברה הבטיחה כי הוא יושק בסופו של דבר, ופיזרה הערכה כללית כי היא תייצר הכנסות של מיליארדי דולרים בעוד כשנה - מבלי לציין מספרים מדויקים יותר. בדוחות, היא ציינה בלקוניות כי ביצעה "שינוי במסכת הייצור של המעבד הגרפי", כדי להגביר את התפוקה, במה שהפך להתייחסות היחידה שלה בדוחות לדיווח של אתר דה אינפורמיישן, שטען כי החברה מאחרת באספקת השבב לענקיות הטכנולוגיה בכשלושה חודשים. מנכ"ל החברה, ג'נסן הואנג, לא סייע בפיזור העשן, כשטען בראיון שערך אמש (ד') בבלומברג כי הוא "עורך סיורים לבכירים, כדי שיוכלו להיווכח במו עיניהם", וסיפק תחזיות מעורפלות.

לוי טוען כי התשובות של אנבידיה סייעו להסרת חוסר־הוודאות: "האמירה שמשלוחי השבבים ללקוחות יגיעו להיקף של מספר מיליארדי דולרים ברבעון הרביעי של שנת הכספים 2025, יחד עם הכנסות מהלקוחות הממשלתיים (קרנות העושר - נ"א ו-א"ג) היא חשובה, כי זה מגוון את תמהיל הלקוחות שלהם".

אפקט אנבידיה

ייתכן כי התוצאות של אנבידיה מסמנות למשקיעים כי היכולת להציג שיעורי צמיחה גבוהים במיוחד ממוצרי בינה מלאכותית הגיעה לרוויה. אנבידיה היא ברומטר להשקעות הענק של חברות הביג טק, והשוק בכללו, בכל הקשור להצטיידות במעבדים גרפים ובשרתי בינה מלאכותית - וכאשר הנתון מתמתן ולו במעט, המסקנות הן חוצות־שוק.

כפי שהמתין השוק בפה פעור לפני פרסום תוצאות אנבידיה, כך הוא מגיב במהירות לרוחב השוק כולו, אם כי לא באופן גורף. מדד ה-S&P 500 ירד במסחר המאוחר ב-0.6%, מדד הנאסד"ק ירד ב- 1.1%, מניית AMD ירדה בקרוב ל-4%, ומניית חברת השרתים סופר מיקרו צנחה ב-7%, לאחר שקודם לכן ירדה בקרוב ל-20% במהלך המסחר בשל הודעתה על דחיית הגשת התוצאות הכספיות. המקרה של סופר מיקרו הוא טרגי במיוחד, ויש לו קשר הדוק לאנבידיה: זו החלה להכתיב לה את אופן בניית השרתים המבוססים על המעבד הגרפי שלה, מה שפוגע ברווחיותה של סופר מיקרו, כפי שדיווח בעבר אתר דה אינפורמיישן.