שוק ההון זה לא פיקניק. למעשה, הוא מקום מאוד מסוכן. על פי הסטטיסטיקה, 90% אחוז ממי שהמשקיעים הקטנים והביתיים שהשקיעו כסף בבורסה, מפסידים כסף בטווח הארוך. ועם עלייתם של יותר פלטפורמות וכלים להשקעה שמציעים עמלות מינימליות – יותר ויותר אנשים מנסים את מזלם בהשקעה, מנסים לבחור במניות שיהפכו אותם לעשירים. זאת כמובן אסטרטגיה שנועדה לכישלון – אין דרך בעולם לתזמן את השוק, ולאף אחד אין כדור בדולח. רוב האנשים לומדים את זה בדרך הקשה.

אבל לפעמים, רק לפעמים, המזל מאיר פנים, ומניה שנראתה נחמד על הנייר, יכולה פתאום להתפוצץ כמה שנים מאוחר יותר, להפוך את אלה שהיה להם קצת כסף להשקיע, למיליונרים בין לילה.

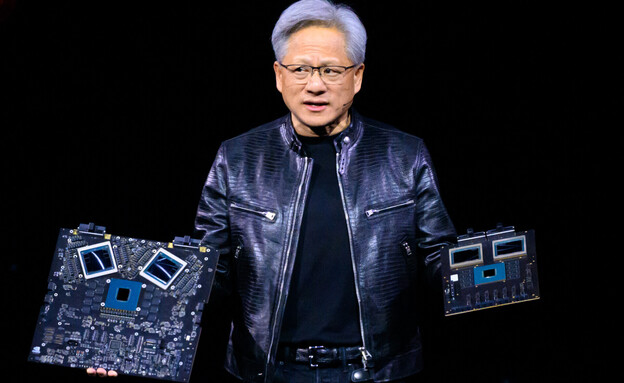

זאת ללא ספק הייתה השנה של אנבידיה. החברה, יצרנית וספקית של מיקרו שבבים המשמשים למחשבים אישיים, כרטיסי מסך, חישובי בינה מלאכותית, קונסולות משחקים ועוד, התפוצצה כמעט בין לילה. כמובן שהייפ ה-AI סייע לה מאוד – החברה גם מפתחת פלטפורמות לשוק הבינה המלאכותית. בסוף יוני 2024, היא הפכה לזמן קצר לחברה הציבורית בעלת שווי שוק הגבוה בעולם, הכפילה את שוויה ואף למעלה מזה, והציגה את הביצועים הטובים ביותר ב-S&P 500. היום שווה החברה סביב 2.6-3 טריליון דולר – סכום גבוה יותר משתי מטא, שלוש ברקשייר הת'אווי או חמש אקסון מובייל. היא עלתה מאז 2019 ב-2,000%, ושווה היום כ-700% אחוז יותר ממה שהייתה שווה בסוף 2022. לפני חמש שנים, היא לא הצליחה להיכנס ל-20 החברות המובילות.

כך, תוך חמש שנים, היא הפכה לחברה הלוהטת ביותר בשוק, ולמשנת חיים לא רק עבור עובדי החברה בעלי האופציות, אלא גם עבור חלק מהמשקיעים החובבים שקנו אותה בשלב מוקדם, הרבה הרבה לפני ההייפ. ג'הסן הואנג, המייסד והמנכ"ל של אנבידיה, שייסד את החברה לפני 30 שנה בקליפורניה, הוא אדם די עשיר מזה כמה עשורים, אבל רק לפני כמה חודשים ההון האישי שלו צמח לגודל של מדינה קטנה.

מי החכמים שידעו לזהות את הזינוק הזה? כ-30% ממניות החברה מוחזקות על ידי משקיעים פרטיים ובתי השקעות קטנים יותר. השאר מוחזק אצל עובדי החברה ואצל הגופים המוסדיים, קרנות ההשקעות הגדולות. אלה שקנו אותה בשלב מוקדם גילו השנה שהם יכולים לפרוש לפרוש מוקדם, לטייל, לקנות בית, לשלם חובות. החיים שלהם השתנו מן הקצה אל הקצה.

"סיפור מצחיק על איך אנבידיה הפכה אותי למולטי מיליונר", אמרה הכותרת בסב-רדיט שעוסק במניות החברה. "ב-2010 עבדתי בשביל חברה מסוימת. לא ידעתי את זה בזמנו, אבל היא עמדה בפני פשיטת רגל. היה שם מנהל מרושע, שאני בטוח שידע שלחברה יש בעיות. הוא היה אידיוט ועשה לי מניפולציה כדי שאתפטר על ידי זה שהוא התעלל בי באופן פומבי והשפיל אותי מדי יום". אותו משתמש אנונימי מספר שהוא לא יכל לשאת יותר את הבריונות והחליט להתפטר. הוא גילה לזוועתו שעשו עליו מניפולציות ונותר חסר עבודה ולא קיבל גם דמי אבטלה. "ביליתי את השנה לאחר מכן מובטל, בבית, משחק משחקי וידיאו. אז גיליתי כמה אדירים הכרטיסים הגרפיים של אנבידיה".

אותו בחור ממשיך ומספר שיום אחד הוא קיבל את הפנסיה שלו מהחברה, בגובה 4,000 דולר. הוא לא ידע על הסכום הזה, ודי הופתע לגלות אותו. "ישבתי על הכסף זמן מה, לא בטוח מה לעשות איתו, ואחרי כמה זמן החלטתי לשים את הכל על המניה של אבידיה. אמרתי לעצמי שזה רק כמה אלפים ושאני אוהב את הכרטיסי משחק שלהם. זאת המניה הראשונה שאי פעם קניתי בחיים". פאסט פורוורד להיום – המניות שלו שוות למעלה משני מיליון דולר. "כן, הפכתי למיליונר על ידי זה שעזבתי את העבודה ושיחקתי משחקי מחשב כל היום. אני לא אדם דתי, אבל אני חושב שאלוהים עובד בדרכים מסתוריות".

הן כמו זהב עבורי

בכתבה שהתפרסמה בוול סטריט ג'ורנל בשבוע שעבר, ניסה המגזין לשפוך אור על המשקיעים האלה, שנפלו במקרה על המנייה ושינו את חייהם. אחד מהם הוא ג'ים וודס, כנראה אחד הוותיקים בהם. הוא קרא על החברה לראשונה ב-1999, ממש חודשים ספורים לפני שהחברה יצאה להנפקה. הרבה לפני הסמארטפונים, הרשתות החברתיות והבינה המלאכותית, וודס, אורתודנט בן 70 מקנטקי, חשב שעסקי שבבי המחשב יהפכו לתעשייה מצליחה.

הוא השקיע באנבידיה כ-65 אלף דולר שקנו לו 250 מניות. באמצעות השקעה מחדש של תשלומי דיבידנד ופיצולי מניות שונים, הוא הפך להיות הבעלים של כ-124 אלף מניות. היום הן שוות 15 מיליון דולר. "זאת מניה שהיה קשה להחזיק בה", מספר וודס לוול סטריט ג'ורנל. "מי שלא לא מוכן לרכוב על כל העליות והירידות שעברו עליה, לעולם לא היה מגיע לנקודה הזו".

וודס טוען שהוא לא זקוק לכסף, ושבתו תירש את רוב ההשקעה והשאר יילך לצדקה. מתיו האריס, לעומתו, מתכוון קודם כל לרכוש בית. האריס, מיוסטון, טקסס, חסך 20 אלף דולר כשעבד כמציל בחופשת הקיץ. ב-2018, הוא החליט להשקיע את הכסף הזה בבורסה. אביו היה משקיע אפל, והוא חיפש את המותג הטכנולוגי הבא. ומצא. לאחר מחקר על יצרני שבבים, הוא השקיע כ-4,000 דולר באנבידיה. "זה היה קצת מסוכן, אבל זה מה שאתה צריך לעשות כשאתה צעיר", אומר האריס, 25.

מאז הוא רכש מניות נוספות, והיום ההשקעה שלו שווה סכום של שש ספרות. "העלייה של התיק שלי די שינתה לי את החיים", הוא אומר.

גם ניקי בורליופאס, מסידני, אוסטרליה, לא מאמינה איך השתנו לה החיים. בורליופאס, 53, אשת יחסי ציבור, גילתה לראשונה על אנבידיה כשעבדה על משימה עבור לקוח, והשתכנעה שאנבידיה יכולה להיות השקעה טובה.

היא החלה לקנות מניות בתחילת 2022, והשקיעה כ-36 אלף דולר במהלך כמה חודשים. היום הערך של הפוזיציה שלה שווה כ-200 אלף דולר, והיא חושבת לממש רק חלק מהן כדי לקנות בית שני. "הן כמו זהב עבורי", היא אומרת, "אני לא צופה שהמניות של אנבידיה יפלו בטווח הארוך".

ויש כאלה שהמנייה עוזרת להם לפרוש. מארק האטאלה, מרצה לפסיכולוגיה באוניברסיטה במיזורי, השקיע לראשונה באנבידיה לפני שני עשורים, לאחר שסטודנט שלו סיפר לו על יצרנית השבבים.

האטאלה השקיע כ-2,000 דולר במניות בסביבות 2002 וקנה מניות נוספות כמה שנים אחר כך. הוא לא מימש רווחים מאז 2008, כך שהיום ההשקעה שלו באנבידיה שווה מעט מעל למיליון דולר. "זה כמו לזכות בלוטו", אומר האטאלה, 58, ומספר שהוא מתכנן לפרוש בתחילת השנה הבאה, בין השאר בזכות תחושת הביטחון הפיננסי הודות לעלייה האדירה של מניות החברה. הוא מתכנן לחלק את זמנו בין מיזורי, צרפת, יפן והפיליפינים, לערוך מחקר משלו ולכתוב ספרים. "זה פשוט החופש לעשות מה שאני רוצה", הוא אומר, "ואני חושב שזאת המשמעות האמיתית של אושר ושמחה".