ביטלו את ההטבות על המינוס: זאת הריבית שתשלמו בכל בנק

פרטים חדשים על מכתב הנזיפה של הרגולטור לבנקים: הפיקוח על הבנקים דרש שהמערכת הבנקאית תציע אקטיבית ללקוחות הצעות להוזלת העלויות על יתרת החובה • זאת, לאחר שלאחרונה הבנקים ייקרו את הריביות על המינוס • וגם: איפה תשלמו הכי הרבה על האוברדראפט?

השבוע צפויים הבנקים הגדולים בישראל לפרסם את דוחותיהם למחצית הראשונה של 2024. התוצאות, צפויות להיות שוב חזקות מאוד, גם אם פחות טובות מרבעוני השיא של 2023. את הרווחים הגבוהים הללו, שברבעון הראשון של השנה הסתכמו בלא פחות מ־7.5 מיליארד שקל, הבנקים יכולים לזקוף בין היתר לריבית בנק ישראל. עליית ריבית הבנק המרכזי לשיא של יותר מעשור (4.75% בשיא ו־4.5% מאז ינואר האחרון), הניבה לבנקים הכנסות של מיליארדים - 14 מיליארד שקל ברבעון הראשון של השנה.

עוד ב-N12 כלכלה:

• תוכנית המגירה של האוצר לגזירות 2025 נחשפת: כל הפרטים

• זה כמה שתעלה הפסקת סבסוד המעונות לחרדים שלא מתגייסים

• בלחץ חוסכי הפנסיה: קרן הענק נפטרת מהשקעות בישראל

אז הריבית הגבוהה סידרה לבנקים שנות גאות, אבל האם הם גילגלו את השנים הטובות הללו ללקוחות? במהלך השנה האחרונה הרגולטור והבנקים ניהלו לא מעט מגעים סביב התנאים שלהם ללקוחות: מהריבית על היתרה החיובית בעו"ש, דרך הריבית על הפיקדונות, ועד הריבית על המינוס. אלא שלאחרונה, נראה שיש נסיגה מסוימת בהטבות שאותם מגעים הצליחו להשיג. כך, מצד אחד הבנקים ביטלו את ההטבות על העו"ש, ומצד שני ביטלו את ההטבות על המינוס.

מכתב הנזיפה מהמפקח על הבנקים

אחרי מספר חודשים בהם הבנקים העניקו ללקוחות ריבית על העו"ש - שגם היא הייתה נמוכה למדי סביב 2%, כמה מאות שקלים בשנה לכל היותר - בחודשים האחרונים הללו ביטלו את "ההטבה" בזה אחר זה. המגמה, תפסה את תשומת ליבו את הרגולטור ובשבוע שעבר המפקח על הבנקים שיגר מכתב לראשי המערכת הבנקאית בו הוא דורש מהם לשפר את התנאים ללקוחות.

ככל הידוע, כל בנק קיבל מכתב שונה ובו שורה של סעיפים לשיפור. אבל שני סעיפים היו משותפים לכולם: סוגיית הריבית האפסית על העו"ש, והריבית הגבוהה על המינוס.

הפיקוח על הבנקים דרש מראשי המערכת להציג תוכנית שמטרתה העברת לקוחות עם יתרה חיובית בעו"ש לאפיקים צוברי ריבית כמו פיקדונות או כלים אחרים. מדובר בכ־487 מיליארד שקל, נכון לחודש מאי, שאילו היה יושב בפיקדונות למשל בריבית שנתית נוכחית של כ־4% היה מניב לציבור רק בשנה האחרונה כ־19.5 מיליארד שקל.

כאמור, נודע כי בנק ישראל התייחס לנושא נוסף בפנייתו לבנקים: הריבית על המינוס.

הבנקים ביטלו את ההטבות על המינוס

בחודשים האחרונים בזה אחר זה הבנקים הגדולים ביטלו את ההטבות על המינוס, ובפועל ייקרו את המחיר לציבור. בעיני הבנק המרכזי מדובר בחריגה מהערך של "הוגנות", בוודאי בתקופה של ריביות גבוהות ומלחמה מתמשכת. לפי נתוני בנק ישראל לשנת 2023, יותר מרבע (כ־26%) מחשבונות הבנק בישראל היו במשיכת יתר כרונית, עם אוברדרפט ממוצע של 15 אלף שקל.

במכתב, בנק ישראל הבהיר לבנקים כי הוא מצפה שכל בנק "ייכנס לנעליים" של הלקוח ויפעל להוזיל לו את עלויות משיכת היתר. בבנק ישראל מקווים ששיחה יזומה של הבנקים עם הלקוחות תסייע למצויים במינוס למצוא את האפשרות הזולה עבורם.

בדיון שנערך בנושא לאחרונה בכנסת, רויטל קיסר סטויה, סגנית המפקח על הבנקים, אמרה כי היקף הכספים במינוס עומד על 9.5 מיליארד שקל (ירידה לעומת 10.15 מיליארד שקל בסוף הרבעון הראשון של השנה). בהתחשב בריבית הממוצעת על המינוס שמפורסמת באתר בנק ישראל - כ־12% נכון לחודש מאי - מדובר בהכנסה של יותר ממיליארד שקל בשנה.

עם זאת, גורם במערכת הבנקאית מסביר כי "במכתב של בנק ישראל לא הופיעו דרישות קונקרטית אלא בעיקר בקשה לדעת איך התקבלו החלטות בבנקים, כיצד נקבעת המדיניות והאם נעשו הדיונים הרלוונטיים".

הגורם ציין כי זו דרכו הקבועה של בנק ישראל כאשר הוא "בדרך כלל לא מתערב בריביות שלנו, אלא נותן כיוונים ובעצם רומז מה הוא מצפה מהבנקים לעשות. אתה מבין לבד מה אתה אמור לעשות, ועובדה שכמעט כולם התיישרו בסופו של דבר לפני שנה ונתנו ריבית על העו"ש".

מהן הריביות על המינוס כיום בבנקים?

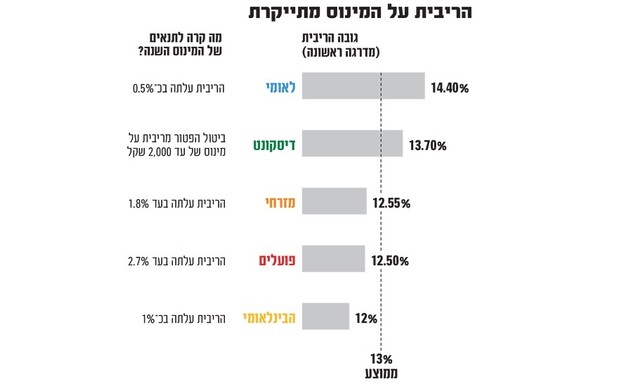

הריביות שמשלם הציבור על משיכת יתר מחולקות לשלוש מדרגות: ראשונה, שנייה ושלישית, כאשר המדרגה הראשונה היא בעלי המינוס הקטן ביותר, והשלישית לבעלי המינוס הגדול ביותר. בכל בנק החלוקה למדרגות שונה. בחודשים האחרונים, בנק לאומי ייקר את הריבית המקסימלית שהוא לוקח ב־0.5% כך שבמדרגה הראשונה לקוחות עם אוברדרפט משלמים 14.4%, במדרגה השניה 15.4% ובמדרגה השלישית 18.9%. גם בנק הפועלים הקפיץ את הריבית בשתי המדרגות הגבוהות. המדרגה הראשונה נותרה אמנם ללא שינוי (12.5%) אך השניה זינקה ב־2.7% לרמה של 15.2% והשלישית לרמה של 15.4%.

במזרחי טפחות עומדת הריבית המקסימלית במדרגה הראשונה על 12.55%, השניה על 15.85% והשלישית על 18.2%. בדיסקונט מדובר על 13.7% במדרגה הראשונה, 15.5% בשניה ו־17.55% בשלישית ובבנק הבינלאומי על 12%, 14.5% ו־15% בהתאמה.

בבנק ירושלים אין מדרגות והריבית עומדת על 12.5%. בבנק הדיגיטלי וואן זירו גם כן אין מדרגות והוא מציג את הריבית הזולה ביותר במערכת, שעומדת על 10.6%. לדברי הבנק הדיגיטלי, שם גם פועלים בצורה אקטיבית כדי לעזור ללקוחות לא להיכנס לאוברדרפט - שולחים התראה מראש על כניסה למינוס ובנוסף גם פועלים מולם אקטיבית כדי להציע צעדים למניעת חריגה וכניסה למינוס.

גורם במערכת הבנקאית דוחה את הביקורת על התייקרות הריבית על המינוס וטוען: "הבנקים נתנו הטבה לשנה וכעת החזירו את הריבית למעלה. אם חברת סלולר נותנת מבצע לשנה ואחר כך מחזירה את המחיר לגובה המקורי אומרים שהם העלו מחירים? לא".

מה ניתן לעשות כדי להוזיל את הריביות?

לדברי גורם בכיר בשוק, "אדם שנמצא במינוס צריך לבדוק האם הוא יכול להחליף את המינוס באמצעות אשראי צרכני, דרך הבנק, חברת כרטיסי אשראי או גורם חוץ בנקאי אחר. מעבר לכך, ייתכן שלאותו אדם יש מספר הלוואות שאותן הוא יכול לאחד ולארגן מחדש באמצעות הלוואה לדיור או הלוואה לכל מטרה, וכמובן שייתכן שהוא יכול להקטין את המסגרת בעו"ש".

אותו גורם קורא לציבור להיות "פרואקטיבי מול הבנקים ולא לחכות שהבנק יפנה אליכם. יש הרבה מוצרים בשוק ומגוון של חברות, לקוח יכול לעשות משא ומתן מול הבנק ולראות מה הכי מתאים לו".