בחודשים האחרונים חלה ירידה במכירת דירות, וכל המומחים הרלוונטיים העריכו כי הסיבה היא אחת: המשכנתאות הגבוהות, שמונעות מזוגות צעירים או משקיעים להתחייב לריביות גבוהות עבור דירה. אבל הנתונים האחרונים מראים דווקא אחרת: הישראלים חוזרים בלית ברירה לקחת משכנתאות למרות גובהן.

כבר בחודש מרץ, מספרת שרון בן יהודה, סגנית מנהל זרוע המשכנתאות במזרחי טפחות (שהוא הבנק עם נתח שוק הגדול ביותר בתחום המשכנתאות כ-33 אחוזים), השוק התעורר. "יש יותר פניות, שהתחזקו מאוד לאחר החגים, גם בקרב נוטלי משכנתא חדשים וגם קיימים. הסיבה כנראה היא, שרוב עליות הריבית, כבר מאחורינו, ואנשים מתחילים לרדת מהגדר. אמנם הנתונים רחוקים עדיין מ-2022, אבל די דומים לאלה שהיו לפני הקורונה – 7.8 מיליארד שקלים בחודש".

על פי נתוני בנק ישראל, הריבית השקלית הלא צמודה הממוצעת בהלוואות משכנתא הייתה באפריל האחרון – 5.56 אחוזים, זאת לעומת אפריל 2022 – 2.61 אחוזים. יותר מכפול. הריבית השקלית הצמודה הממוצעת הייתה באפריל האחרון 3.84 אחוזים לעומת 2.28 אחוזים באפריל אשתקד. לאחר פרסום המדד הגבוה של חודש אפריל (0.9 אחוזים), יש לצפות די בוודאות להעלאת ריבית נוספת בבנק ישראל, שתשפיע גם על נוטלי הלוואות המשכנתא.

הריביות בבנקים משתנות לעיתים הרבה יותר תכופות מבעבר, אפילו מיום ליום. בחלק מהבנקים מאפשרים לקחת משכנתאות מאוד זולות בריביות של כ-3 אחוזים-5 אחוזים, שאלו שיעורים שמתקרבים להצעות שהיו לפני עליית הריביות," מציין יועץ המשכנתאות הבכיר מאיר וידר.

לדבריו, מעבר לתחרות בריבית, הבנקים גם מציעים הטבות, שגם הן משתנות בקצב גבוה וכדאי לשים לב אליהן: "בנק הפועלים, למשל, מציע על סכומים של כ-100,000-150,000 ששקלים מתוך ההלוואה, ריביות של פריים מינוס 1.1 אחוזים, לעומת פריים מינוס 0.7 אחוזים", הוא מדגים אך מסייג: "חשוב מאוד לבדוק גם את ההטבה שניתנת בכל בנק באופן ספציפי ובעיקר לבדוק את העלות הכוללת של המשכנתא ולא רק של מסלול בודד עם הטבה של אותו בנק.

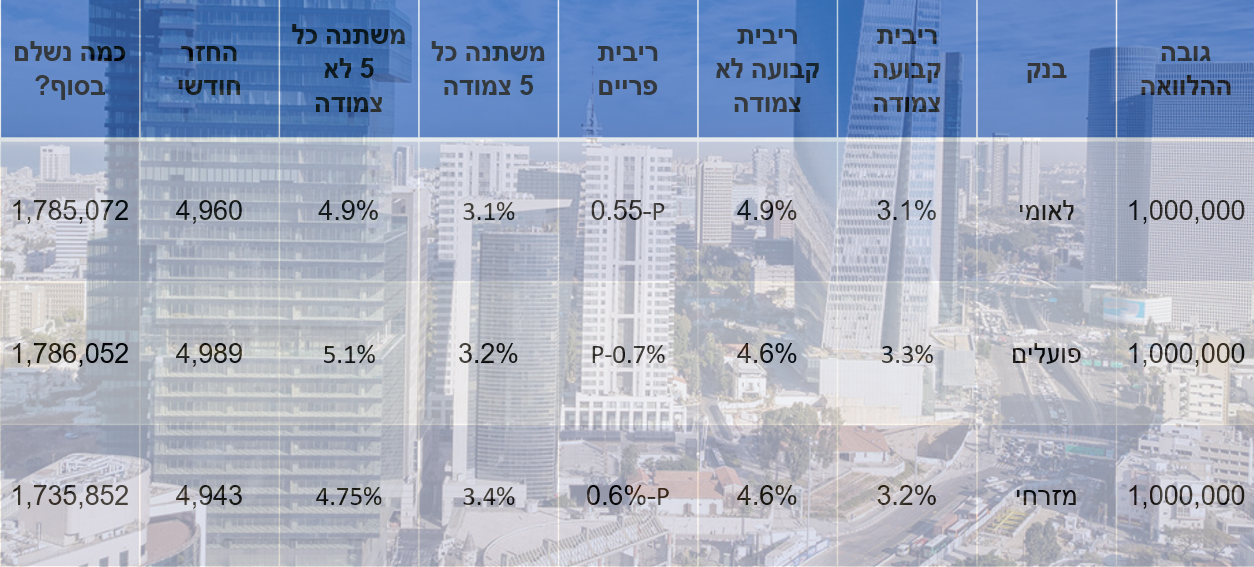

וידר הכין טבלאות השוואה של הריביות במסלולי משכנתא שונים ב-3 הבנקים המובילים; טבלה אחת מתייחסת לימים אלה וטבלה שנייה לתקופה של לפני שנה. ההלוואה שנבדקה היא של 1 מיליון שקלים, שנלקחת ל-30 שנה. משקל כל מסלול ריבית בתכנון המשכנתא: 20 אחוזים. לדבריו, הנטייה היום היא לקחת הלוואות לטווח ארוך ככל שניתן, כדי להקטין את ההחזר החודשי.

ההחזר החודשי בריבית הנוכחית

ההחזר החודשי בריבית לפני שנה

כפי שניתן לראות בטבלאות, המשכנתאות בשנה האחרונה התייקרו בלמעלה מ-1,000 שקלים בהחזר החודשי ולמעלה מ-300,000 שקלים לאורך חיי המשכנתא. "מעבר לעליה בהחזר החודשי ובעלות הכוללת, במידה ובעלי הנכס ירצו למחזר את המשכנתא, צפויות להיות עמלות פרעון מוקדם שיכולות להגיע לעשרות אלפי שקלים בכל משכנתא", מציין וידר.

שרון בן יהודה מוסיפה: "תמהיל המשכנתא הוא הכי חשוב. על פי פרסומי בנק ישראל רואים מגמות ברורות בשינוי בתמהיל הממוצע – הקטנת רכיב הפריים, שבעבר היה 35 אחוזים ואף 40 אחוזים, למקסימום 28 אחוזים כיום.

לעומת זאת, יש גידול במסלול ריבית משתנה על 5 שנים ולא צמודה, שהיום היא נמוכה מהפריים. על פי בנק ישראל, המסלול מהווה היום 11 אחוזים בתמהיל לעומת אחוזים בודדים לפני שנה. אנשים מעדיפים היום את הביטחון לתקופה הקרובה, להקטין את ההחזרים החודשיים עכשיו, ולאחר 5 שנים, כשההנחה או התקווה היא שהריבית במשק לא תהיה גבוהה כל כך, יוכלו לבחור מסלול אחר".