עסקי הנדל"ן המניב בגרמניה יצרו שורה של סיפורי הצלחה גדולים ליזמים מישראל בשלהי העשור הקודם. זוהר לוי (חברת סאמיט), שרי אריסון ומשפחת דיין (ADO), ושמעון וינטרוב וטדי שגיא (בראק קפיטל אן.וי), רשמו כל אחד רווחים של מאות מיליוני דולרים ממימוש עסקיהם שם באותן שנים. לכך תרמה סביבה עסקית תומכת: חוסנה של הכלכלה הגרמנית, הריבית הנמוכה ורגולציה שאפשרה להשיג תשואות גבוהות מהשכרת נכסים והשבחת שוויים.

לאחרונה מתברר כי מי שמכר את עסקיו בשוק הנדל"ן המניב בגרמניה באותה תקופה, טרם הקורונה ועליית הריבית, עשה עסקה מצוינת, בעוד שמי שנשאר לפעול בו פוגש כיום מציאות שונה לחלוטין. גורמים הפועלים בשוק זה מציינים כי שורה של חקיקות אגרסיביות שנועדו להגביל את היכולת להעלות שכר דירה, לצד התפרצות אינפלציונית, דעיכה בפעילות הכלכלית ואי-ודאות בנוגע לחוקי בנייה וחימום "ירוקים" חדשים, הובילו לטלטלות בענף ופגעו קשות בשווי הנכסים.

מתוך מצגת Aroundtown של יקיר גבאי

קצב האינפלציה בגרמניה נגע בשלהי 2022 ברמה של 9%. נכון להיום הוא עומד על קצת מעל ל־6%, אך עדיין מדובר ברמה גבוהה, הנובעת בין היתר ממשבר האנרגיה שנוצר על רקע שיבוש אספקת הגז מרוסיה עקב המלחמה באוקראינה.

"שיעור ההיוון של הנכסים המניבים בגרמניה זינק בשנה החולפת", אומר גורם מוסדי המכיר את ענף הנדל"ן המניב בגרמניה. "יש עלייה חדה באינפלציה, שמשנה בהדרגה גם את סביבת הריבית, ואלה נתונים שפוגעים בהון העצמי של חברות הנדל"ן המניב שפועלות במדינה". שיעור ההיוון הוא שיעור התשואה, שבאמצעותו מהוונים סדרה של תשלומים עתידיים לערך נוכחי יחיד, שהוא שווי הנכס. ככל ששיעור ההיוון גבוה יותר, כך יורד גם שווי הנכס.

עסקת מיזוג מניות מוצלחת לפני הקורונה

מי שנחשב לכוכב הישראלי הגדול בשוק הנדל"ן הגרמני הוא יקיר גבאי, ששווי חברת ההחזקות שבשליטתו, אראונדטאון (Aroundtown), עמד ערב פרוץ מגפת הקורונה על יותר מ־10 מיליארד אירו. גבאי, שבעבר נמנה עם בכירי ענף החיתום בישראלי, ידע לנצל היטב את הגאות המתמשכת בשוקי ההון בעולם, ובאירופה בפרט, וביצע שם גיוסי ענק של מיליארדי אירו בהון ובאג"ח עבור אראונדטאון.

אראונדטאון, הנסחרת בבורסת פרנקפורט, אשר פועלת בעיקר בגרמניה (רבע מנכסיה הם בברלין) וכן בלונדון ובהולנד, הפכה תחת גבאי לאחת מחברות הנדל"ן המניב הבולטות באירופה. האסטרטגיה העסקית שלה הייתה רכישת נכסים הסובלים מבעיות תפעוליות שונות או שבעליהם אינם מסוגלים לשרת את החוב שנטלו, השבחתם ומציאת שוכרים טובים לטווח הארוך. החברה מנהלת כיום נכסי משרדים (41% מהפורטפוליו), מגורים (32%), מלונות (20%) וכן קמעונות, לוגיסטיקה ועוד. בין השוכרים בנכסיה נמנים גופי ענק כמו IBM, איירבאס, דל, דויטשה בנק ודלויט.

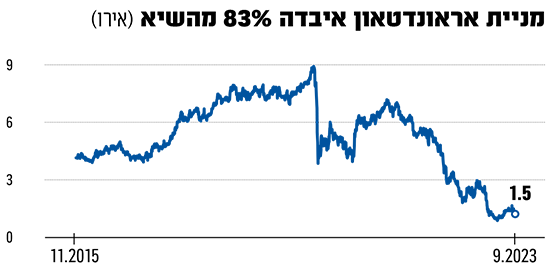

בפברואר 2020, זמן קצר לפני תחילת סגרי הקורונה, עוד הצליח גבאי להשלים עסקת החלפת מניות שמיזגה את אראונדטאון עם חברת TLG, של משפחת דיין הישראלית גם היא. אלא שמיד לאחר מכן השתנתה המגמה והמניה החלה לרדת. לאחר התאוששות מסוימת ב־2021, המניה שוב חזרה למומנטום שלילי, וכיום שווי השוק של אראונדטאון מגיע לכ־2.5 מיליארד אירו, כשמחיר המניה נמוך בכ־83% מהשיא (עם זאת, מהשפל של כל הזמנים אליו צנחה המניה לפני כשלושה חודשים היא עלתה ב־68%).

בסוף מרץ הודיעה אראונדטאון כי דירקטוריון החברה החליט על השעיית הדיבידנד לשנת 2022, על רקע מה שהוגדר "עלייה באי ודאות ובתנודתיות המאקרו כלכלית, וכן ראות (ויזיביליות) מוגבלת בנוגע להשפעה של הסביבה המאקרו כלכלית על השוויים, עליית ההוצאות הפיננסיות והקושי לגייס הון בשווקים".

במחצית הראשונה של 2023 עמדו ההכנסות על 815 מיליון אירו, עלייה של 3.2% לעומת התקופה המקבילה ב־2022. עם זאת, סעיף שיערוכי נכסים ורווחי הון היה שלילי בסך כ־1.75 מיליארד אירו, לעומת שיערוך חיובי בסך 401 מיליון אירו בתקופה המקבילה אשתקד.

אראונדטאון עברה מרווח תפעולי להפסד של כ־1.37 מיליארד אירו, וההפסד הנקי היה קצת מעל מיליארד אירו, לעומת רווח של 282 מיליון אירו בתקופה המקבילה. תזרים המזומנים מפעילות שוטפת הסתכם במחצית ב־378 מיליון אירו, ירידה של 5.5%, ובסיומה היו לחברה יתרות מזומנים בסך 2.1 מיליארד אירו.

בד בבד הודיעה אראונדטאון על שורה של צעדים לחיזוק המאזן שלה, כולל רכישה עצמית של אג"ח בהיקף של 1.3 מיליארד אירו בדיסקאונט של 20%. אג"ח החברה מדורגות BBB פלוס על־ידי S&P. בדירוג האחרון ביוני 2023 האופק שונה ל"שלילי" בשל חוסר ודאות. כלכלני S&P כתבו אז כי למרות שהביצועים התפעוליים של החברה נותרו חזקים ברבעון הראשון, סגמנט המלונאות עוד לא התאושש לגמרי מהמגפה. לפי הדירוג לחברה יש נזילות חזקה, עם זאת האופק שונה לשלילי כדי לשקף את העובדה שהיחס של החוב למאזן עלה. לפי S&P, האופק השלילי משקף סבירות של 33% להורדת דירוג ב־12-24 החודשים שלאחר מכן.

את מניית החברה מסקרים שורה ארוכה של אנליסטים. רובם מחזיקים בהמלצות ניטרליות, אך יש גם המלצות חיוביות. כך SRC הגרמני ממליץ על "קנייה" במחיר יעד של 3.5 אירו (לעומת מחיר של 1.6 אירו בשוק כיום), לאחר שהפחית את המחיר מ־4.5 אירו. לדברי האנליסט סטפן שארף מ־SRC "המניה נסחרת בדיסקאונט מסיבי, שאינו מוצדק לדעתנו".

בבנק ההשקעות ברנברג ההמלצה היא "החזק" אך מחיר היעד גבוה יחסית, 2.5 אירו. לפי האנליסט קאי קלוסה, החברה מתמקדת בנזילות. הוא הוסיף שהחברה העלתה מעט את תחזית ה־FFO (התזרים הנקי מפעילות) השנתית - מ־300-334 מיליון ל־310-340 מיליון אירו, הפתעה חיובית לשוק.

הפחתת שווי מלאים וירידת ערך נדל"ן לבראק

בבורסה התל אביבית נסחרות כיום שתי נציגות לענף הנדל"ן המניב בגרמניה, שעיקר פעילותן נוגעת להשכרת דירות מגורים, עם פעילות קטנה יחסית בתחום המסחרי ובמשרדים. האחת היא בראק קפיטל, שהחליפה מספר ידיים בשנים קודמות ונמצאת כיום בשליטת קבוצת אדלר הגרמנית (63%). לציבור בארץ נתח זניח של כ־1% בהון המניות הרשום למסחר, אך יש לה שתי סדרות אג"ח סחירות בהיקף של 382 מיליון שקל.

לצידה נסחרת בת"א חברת ארגו פרופרטיז, שהקימו מנהלי בראק קפיטל לשעבר, אופיר רחמים וגל טננבאום, אשר מחוזקת על ידי שורה של גופים מוסדיים כהפניקס וכלל ביטוח, איש העסקים מורי ארקין וקרן הגידור ספרה.

הדוחות הכספיים שפרסמו השתיים למחצית הראשונה של 2023 חושפים הפסדים ניכרים. בראק אן.וי מציגה שחיקה בהכנסות מהשכרת וניהול נכסים (נטו) של 15% לסך של כ־21 מיליון אירו ועל הפסד כבד של 96 מיליון אירו. זאת לאחר הפסד עצום של כ-170 מיליון אירו ב-2022 כולה.

בראק רשמה במחצית הפחתה בשווי המלאי של בנייני מגורים וקרקעות בסכום של 32 מיליון אירו, שאליה התווספה ירידת ערך בהיקף הנדל"ן להשקעה בסך של 82 מיליון אירו. שווי השוק של החברה בת"א עומד על 2.5 מיליארד שקל, אך יש לזכור שמספר המניות הרשומות למסחר בבורסה בת"א זניח, והמחזור היומי הממוצע במניה זעום.

חברת הדירוג S&P מעלות שאישררה לאחרונה את דירוג האג"ח של בראק, ל־BBB מינוס עם תחזית שלילית, מציינת כי "בשנת 2022 ובמחצית הראשונה של 2023 הציגה החברה תזרים מזומנים שלילי מפעילות שוטפת", תוך שהכלכלנים מציינים שחלה שחיקה בפרופיל הסיכון הפיננסי של החברה. בעלת השליטה, קבוצת אדלר הגרמנית, לפי דיווחי התקשורת במדינה, נמצאת בצרות פיננסיות, והודיעה על הליך מכירה מהיר של אלפי דירות במאות מיליוני אירו בניסיון להפחית את החוב שלה.

"שחיקה בכוח הקנייה של משקי הבית"

חברת ארגו פרופרטיז הציגה תוצאות משופרות יחסית במחצית עם גידול בהכנסות מדמי שכירות, ועלייה של 35% ברווח הגולמי ל־8.2 מיליון אירו. העלייה מוסברת ברכישת נכסים חדשים לצד גידול בשכר הדירה שנגבה. עם זאת, הפחתה בשווי הנדל"ן להשקעה בסך של 9.3 מיליון אירו, לצד השפעה חד פעמית של עדכון שיעור מס הרכישה באזור הפעילות של החברה בגרמניה (סכסוניה) בסך של 11.5 מיליון אירו, הובילו לבסוף לרישום של הפסד בסך 13.2 מיליון אירו במחצית הראשונה השנה, מול רווח נקי של 25.5 מיליון אירו בתקופה המקבילה אשתקד.

מניית ארגו ירדה ב־44% בשנה החולפת, למול ירידה של 33% במדד ת"א מניב חו"ל (שבו היא נכללת). שווי השוק המגולם לחברה כיום עומד על 936 מיליון שקל.

בדוח הכספי שלה מציינת ארגו פרופרטיז בהקשר לתנאים בסביבת הפעילות, כי "הקפיצה החדה בשיעורי האינפלציה בגוש האירו, הביאה גם את הבנק המרכזי האירופי לשנות את כיוון המדיניות שלו לצמצום מוניטרי". עוד היא מציינת כי בכלכלה הגרמנית נרשמה האטה וכן כי "שחיקה בכוח הקנייה של משקי הבית, כתוצאה מהאינפלציה יחד עם החשש מהתכווצות בפעילות הכלכלית וההשפעה השלילית על ביטחון הצרכנים (גידול באבטלה/ירידת שכר), עלולה להשפיע לרעה על צמיחת ההכנסות משכר הדירה".

בארגו הוסיפו כי בניגוד לנכסי מסחר ומשרדים "החשופים להשפעת מחזור כלכלי שלילי", הרי שתחום המגורים להשכרה בגרמניה נחשב לאחד מהענפים היותר עמידים למיתון כלכלי. זאת משום שהביקוש לו קשיח יחסית ומחצית ממשקי הבית מתגוררים בדירות שכורות.

יחד עם זאת, הצפי להעלאות הריבית ועלייה נוספת בעקום התשואות עלולה לגרום להמשך העלייה בשיעורי ההיוון ולירידה בשווי נכסי הנדל"ן במדינה, מזהירים בארגו. זאת מאחר ש"עליית ריבית המשכנתאות כתוצאה מעליית עקום הריבית הממשלתית, עלולה להקטין את הביקוש של משקי הבית בגרמניה לרכישת דירות 'קונדו', וכפועל יוצא להאט את קצב עליות מחירי הנדל"ן למגורים, ואולי אף להביא לירידת מחירי דירות בשוקי הפעילות של החברה".

הגורם המוסדי ששוחח עם גלובס הוסיף כי "היו כבר כותרות בתקשורת הגרמנית על קריסת קבלנים לאחרונה, על רקע יריד ה של עשרות אחוזים בהתחלות הבנייה. מנגד הביקושים לדיור נותרו גבוהים בשל הליכי אורבניזציה מתמשכים (צעירים שעוברים לערים הגדולות, ח' ש'). יש גם נושא של פליטים מאוקראינה שמתחילים לצבור ותק בגרמניה ולהשתלב במקומות עבודה, וגם עוברים לערים הגדולות וצריכים דירות. כמו כן, הבייבי־בומרס מגיעים לגיל פרישה, מה שמצריך להכניס 400 אלף עובדים חדשים בגרמניה. לכן הקלו על תנאי הכניסה למדינה".

עוד לדבריו, "לפני שבועיים המפלגה הבכירה בקואליציה בגרמניה ביקשה להחמיר את הרגולציה, להגביל את היכולת להעלות את שכר הדירה לדיירים קיימים". הנושא של דמי השכירות וההגבלות על הייקור שלהם נמצא בכותרות במדינה בשנים האחרונות. ברוח זו בהסכמים הקואליציוניים להקמת הממשלה הפדרלית המכהנת, שנחתמו בדצמבר 2021, ניתנה התחייבות להגביל את יכולת העלאת שכר הדירה ב־11% בחוזי שכירות באזורי הביקוש, במקום 15% או 20%.

"ההערכה שלי היא שהסיכוי להחמרה רגולטורית משמעותית שם (בשוק הדיור להשכרה) הוא נמוך", מציין אותו גורם.

הכתבה נלקחה מאתר גלובס

תגובות