לא מתלהבות ממניות: כך המשפחות העשירות מנהלות את הכסף שלהן

מחקר של ג'יי פי מורגן בחן את דפוסי ההשקעה של משפחות בעלות הון גבוה מ־50 מיליון דולר. המשפחה העשירה הממוצעת משקיעה בעיקר בנכסים לא סחירים, משלמת 6 מיליון דולר בשנה על ייעוץ השקעות, ומצפה לתשואה של כ־11% בשנה

בעולם ההשקעות נהוג להגיד שמשפחות עשירות מסתכלות על כסף אחרת מאשר שאר האוכלוסייה, ובהתאם מנהלות אותו אחרת. מחקר חדש של ג'יי פי מורגן בחן את דפוסי ההשקעה של 190 חברות פמילי אופיס (144 מתוכן מארה"ב והיתר משאר העולם), המנהלות השקעות של משפחות בעלות הון הגבוה מ־50 מיליון דולר. איך נראה תיק השקעות של משפחה עם עשרות או מאות מיליוני דולרים? לאיזו תשואה היא מצפה? וכמה מרוויחים יועצי ההשקעות שלה?

ההון הממוצע: 1.4 מיליארד דולר

מבט על הנתונים גורם לרף המינימלי להשתתפות - שווי של לפחות 50 מיליון דולר למשפחה - להיראות נמוך. ההון החציוני של משפחה שהשיבה על המחקר עומד על כ־660 מיליון דולר, וההון הממוצע עומד על 1.4 מיליארד דולר. למעשה, כ־40% מהמשפחות המשתתפות שוות יותר ממיליארד דולר.

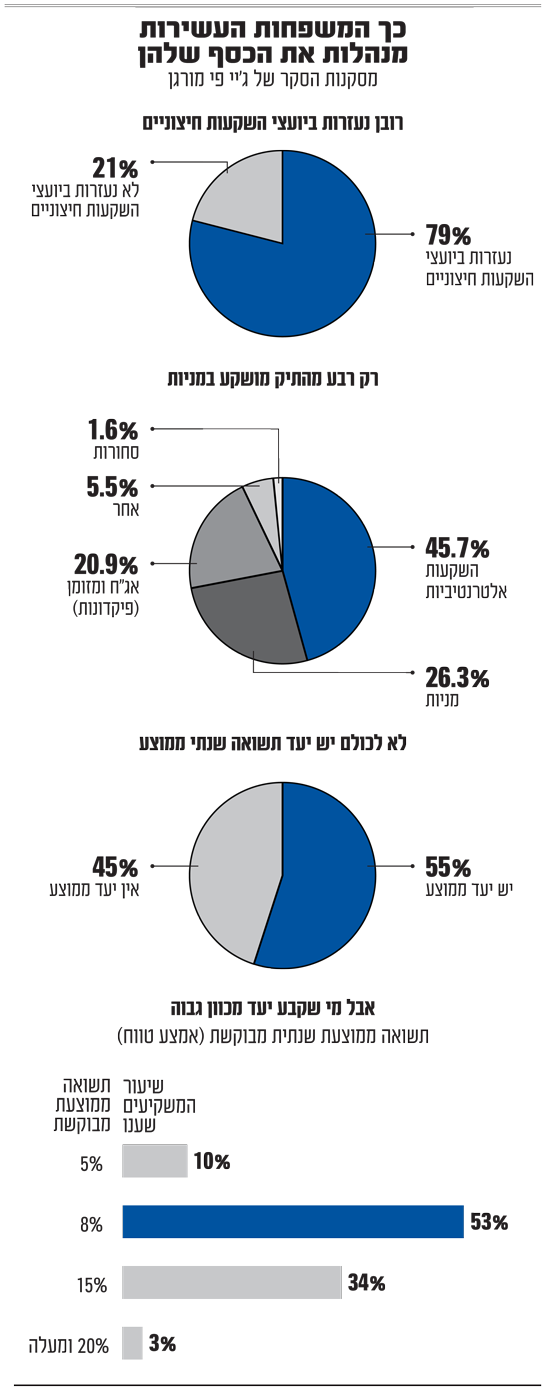

קלישאה של חברות פמילי אופיס ישראליות טוענת כי משפחות בעלי הון גדול לא שואפות לתשואות פנומנליות, אלא בעיקר לשמור על הכסף הקיים. אך הנתונים של ג'יי פי מורגן מראים כי מעבר לים לפחות הכללים שונים. לפי המחקר, רוב המשפחות העשירות (55%) הציבו לעצמן יעד של תשואה שנתית ממוצעת בטווח של 6%־10%. מדובר ביעד גבוה במיוחד שדומה לתשואה השנתית הממוצעת ארוכת הטווח של מדד ה־S&P 500 האמריקאי (כ־10% מאז שנת 1928).

לכאורה יעד תשואות גבוה משמעותו סיכון גבוה, אבל כשמדובר במשפחות עשירות במיוחד, הדברים נראים אחרת. גם בתחומי השקעה סולידיים כמו מזומן (פיקדונות) ואג"ח, המשקיעים שהשיבו על המחקר רוצים לקבל תשואה גבוהה של 9% במזומן ו־10% באג"ח (לעומת ממוצע של 3.3% בפיקדונות וכ־4.6% באג"ח בדרך כלל). רוב האנשים כמובן לא יכולים לקבל ריבית גבוהה על פיקדונות, אבל כשאתה לקוח מועדף על הבנק, הכל אפשרי. הבנקים מתחרים על לקוחות פמילי אופיס ומוכנים לשלם על כך בריביות גבוהות על הפיקדונות.

הלהיט של העשירים: נדל"ן ופרייבט אקוויטי

בג'יי פי מורגן מתארים את תיק ההשקעות הממוצע של לקוחות גדולים: חלק הארי, 45.7% מושקע בנכסים אלטרנטיביים, כלומר בשוק הלא־סחיר. רק כ־26.3% מהכסף מושקע בשוק המניות, עוד כ־21% מושקע באג"ח ופיקדונות (מזומן), כ־1.6% בסחורות, כחצי אחוז בתחום התשתיות ו־5% הנותרים בהשקעות שונות.

השקעות אלטרנטיביות הן מעין שם קטגוריית סל לכל ההשקעות שאינן בשוק ההון הסחיר. השקעה במניות של חברות פרטיות (פרייבט אקוויטי), קרנות הון סיכון, קרנות גידור, ואשראי, וגם השקעות בנדל"ן, כולם נכסים אלטרנטיביים שנחשבים למפחיתי תנודתיות בתיק ההשקעות. העובדה שהשווי של הנכסים הללו לא משוערך מידי יום אלא מידי תקופה, מאפשרת להתרחק מההטיה הפסיכולוגית של מכירה או קנייה בהתאם לתנודות השוק.

כשפורטים את הנכסים האלטרנטיביים לתת סעיפים מדובר על כ־17.1% מתיק ההשקעות בפרייבט אקוויטי, כ־14.5% מהתיק בנדל"ן, כ־5% בקרנות הון סיכון, עוד 5% בקרנות גידור וכ־4% בחוב פרטי.

מיליונים ליועצים: לא מקשיבים לוורן באפט

מתוצאות המחקר עולה כי כ־79% מהמשפחות העשירות משתמשות בשירותיהם של יועצים חיצוניים (מבין המשפחות בארה"ב - כ־81%) לבניית וניהול התיק, מחקרי שוק, וניתוח סיכונים. וזה עולה לא מעט כסף כל שנה. לפי הנתונים, משפחה ממוצעת שהשתתפה במחקר משלמת כ־6 מיליון דולר בשנה, כאשר כמעט רבע מהמשיבים נאלצו לשלם עלויות של יותר מ־10 מיליון דולר. במקביל הם משתמשים גם בשירותים חיצוניים כמו אבטחת סייבר (כ־40%), תכנון ירושה (31%) וחינוך לדור הצעיר במשפחה (31%).

המשקיע האגדי וורן באפט סיפר פעם משל על משפחה עשירה שנהנתה מתשואות גבוהות לאורך שנים בשוק המניות, עד שהיא ניסתה להתחכם ושכרה את שירותיו של מנהלי השקעות. על פי המשל שלו, מנהלי העושר לא באמת הוסיפו לתשואה של אותה משפחה, אבל עלויות הניהול של מנהלי ההשקעות נגסו בתשואה של המשפחה. הפיתרון לדידו היה לוותר על יועצי ההשקעות ולהסתפק בתשואה של שוק המניות. דוגמה לצורת ההשקעה הזו הוא ציין בצוואה שלו עצמו (שהשאיר ובינתיים לא שינה) בה ציין באפט כי לאחר מותו הוא מבקש ש־90% מכספו יושקע במדד ה־S&P 500 האמריקאי והיתרה באג"ח ממשלתי טווח קצר.

נדמה כי לפחות אלה שענו על המחקר של ג'יי פי מורגן לא מסכימים עם באפט.

הכתבה פורסמה לראשונה באתר גלובס