בשבוע שעבר הודיעה חברת המלצות התוכן הישראלית אאוטבריין על עסקת ענק, לרכישת חברת Teads בכמיליארד דולר. עבור אאוטבריין, שמוביל המנכ"ל דיוויד קוסטמן (עד לאחרונה כמנכ"ל משותף לצד המייסד ירון גלאי) מדובר ברכישה שתשנה את פני החברה, כך טען בדיווח על הרכישה.

אאוטבריין הגיעה לוול סטריט בגל ההנפקות של חברות טכנולוגיה ב־2021, ונכון להיום היא נסחרת בשווי של 237 מיליון דולר, לאחר שאיבדה כ־75% מערכה מאז ההנפקה. בחברה מקווים שהמיזוג עם Teads ייצור את אחת מפלטפורמות הפרסום הדיגיטלי הגדולות בעולם האינטרנט הפתוח, שתוכל לספק פתרונות לאורך כל קמפיין של לקוח ובכל פלטפורמה - טלוויזיות חכמות, מחשב, אפליקציות מובייל.

גם עבור הצד של המוכרים יש לעסקה משמעות חשובה - הכסף ישמש להפחתת חובות. Teads, העוסקת בתחום הפרסום הדיגיטלי ועובדת עם מותגים גדולים ברחבי העולם, היא חלק מקבוצת אלטיס של הטייקון הישראלי־צרפתי פטריק דרהי, קבוצת טלקום, מדיה, תוכן ובידור שהוקמה בשנת 2001 ופועלת באמצעות חברות בנות ברחבי העולם.

דרהי (61) נולד במרוקו למשפחה יהודית, ועבר עם משפחתו כנער לצרפת, שם למד הנדסה והחל לעבוד בחברת פיליפס. בכתבה שפורסמה עליו בניו יורק טיימס לפני מספר שנים, נכתב שדרהי היה "משועמם ומתוסכל" מהבירוקרטיה התאגידית והחליט לפנות לדרך עצמאית.

בשנות ה־90 הוא הקים חברת כבלים שפעלה בדרום צרפת ונמכרה בהמשך. דרהי מכר את מניותיו בחברה הרוכשת בעשרות מיליוני אירו בתקופת בועת הדוט.קום. ב־2021 הוא הקים את אלטיס, והחל לרכוש באמצעותה חברות כבלים אירופיות.

פעילות בארה"ב ובריטניה

בהמשך התרחבה הקבוצה גם לפעילות בארה"ב. במשך מספר שנים נסחרה מניית אלטיס בבורסה של הולנד. החברה הונפקה בשנת 2014 לפי שווי של כ־6 מיליארד אירו, תוך זמן קצר השווי זינק יותר מפי 2 אך בהמשך היא צנחה ב־80% בשל החששות ממינוף גבוה - מוטיב חוזר בעסקיו של דרהי. בשנת 2021 הוא רכש את מניות הציבור ׁבמחיר גבוה במקצת מזה שבו הונפקה, והפך אותה לחברה פרטית.

חברה מרכזית בישראל שבה שולט דרהי (באמצעות אלטיס אינטרנשיונל) היא קבוצת התקשורת הוט, אותה רכש בתחילת העשור הקודם ולאחר מכן מחק ממסחר בבורסה ב־2012 לפי שווי של 3 מיליארד שקל. אלטיס מחזיקה גם בכרבע ממניות חברת התקשורת הבריטית BT שנסחרת בלונדון, בשווי שמתקרב ל־3 מיליארד ליש"ט. דרהי הוא גם הבעלים של ערוץ החדשות i24news שהושק לאחרונה בעברית, ובלי קשר הוא גם בעלי חברת המכירות הפומביות סותבי'ס, שאת השליטה בה רכש ב־2019 לפי שווי של 26 מיליארד דולר.

חובות בכ־55 מיליארד ד'

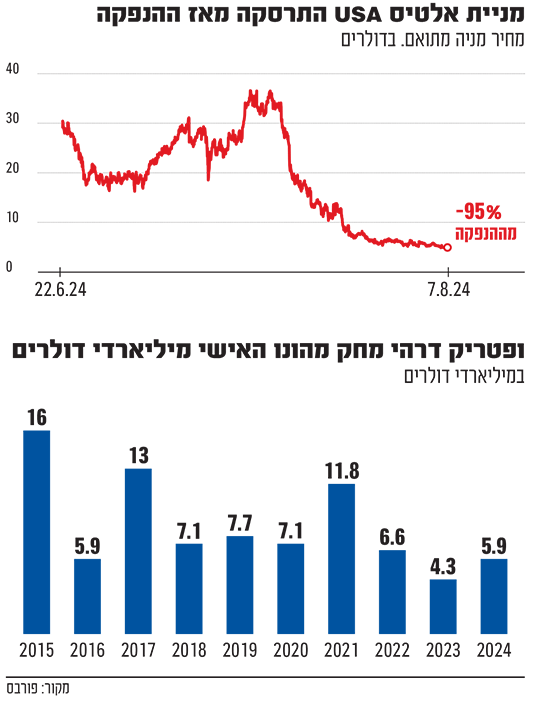

בשנת 2015 הוערך הונו של דרהי על ידי המגזין פורבס בכ־16 מיליארד דולר (נחשב אז לאיש העשיר בישראל) אך מאז הוא הצטמצם בכמעט שני שלישים ומוערך כיום בכ־6 מיליארד דולר. סיבה מרכזית לכך היא נטייתו למנף את עסקיו בחובות גדולים.

קבוצת אלטיס הוקמה והתרחבה באמצעות מינוף והלוואות, לעיתים באופן אגרסיבי. כעת, כשהריביות בעולם גבוהות יותר מאשר בשנים קודמות ועלויות ההחזר גדלות, כאשר במקביל שווי חברות הטלקום ירד - המינוף הזה עלול להפוך לבעיה, ואלטיס מנסה לפתור אותה.

זאת, בין היתר, באמצעות ניסיון למכור נכסים, ובהם Teads. לפי פרסומים בחודשים האחרונים, נכסים נוספים של הקבוצה נמצאים על המדף ומחפשים רוכש. בכתבה שפורסמה ברויטרס לפני כמה חודשים נכתב שעל רקע החובות הרבים של אלטיס צרפת, נושים מעריכים שדרהי יעדיף להימנע מהגעה להסדר באמצעות בית המשפט, ולכן אף יסכים לוותר על חלק מהחזקותיו בחברה זו.

קבוצת אלטיס של דרהי מורכבת כאמור ממספר חברות שקשורות זו לזו. אחת מהן היא אלטיס אינטרנשיונל, והיא זו שמוכרת לאאוטבריין הישראלית את Teads, ובמקביל ישנן גם אלטיס צרפת ואלטיס אירופה.

לפני מספר שנים, הקבוצה פיצלה מתוכה את פעילות אלטיס USA שהפכה לחברה עצמאית; החברה האמריקאית נסחרת כיום בבורסת ניו יורק לפי שווי של 732 מיליון דולר, שבע שנים לאחר שהונפקה בשווי של 22 מיליארד דולר - ירידה של 95%.

אלטיס USA, בדומה לחברות האחרות של דרהי, היא חברה ממונפת עם חוב נטו שהגיע ברבעון השני השנה ל־24.6 מיליארד דולר. באלטיס אינטרנשיונל היקף החוב נכון לסוף הרבעון הראשון עמד על 9.2 מיליארד אירו, והוא מורכב מאיגרות חוב - שחלקן נסחרות כיום בתשואה דו ספרתית המלמדת על חששות המשקיעים מיכולת הפירעון שלה - וכן מהלוואות ומשיכה מקו אשראי. החברה שילמה רק ברבעון הראשון של השנה סכום של 193 מיליון אירו על תשלומי ריבית בגין החוב שלה.

באלטיס צרפת החוב ברבעון הראשון היה גבוה יותר, 24.3 מיליארד אירו, ותשלומי הריבית הגיעו ל־316 מיליון אירו. במצטבר, היקף החובות של החברות של דרהי מסתכם בכ־55 מיליארד דולר.

הרוכשת גם נחתכה בשווי

Teads, החברה שנמכרת כעת לאאוטבריין, נרכשה על־ידי אלטיס אינטרנשיונל בשנת 2017 בסכום של 285 מיליון אירו (כ־307 מיליון דולר), כך שמכירתה בשווי גבוה ביותר מפי 3 כעת מהווה אקזיט נאה למוכרת.

עם זאת, אלטיס ציפתה להנזיל את ההחזקות בחברה בשווי גבוה הרבה יותר. בשנת 2021 הגישה Teads תשקיף להנפקה בנאסד"ק לפי שווי שהיה עשוי להגיע עד 5 מיליארד דולר, פי 5 מהשווי שבו נמכרה כעת. אולם ההנפקה הייתה מיועדת להתבצע ביולי של אותה שנה - לאחר שהשוק כבר התחיל להתקרר, והחברה נאלצה לבסוף לוותר על התוכניות ולמשוך את התשקיף, בשל מה שהוגדר כתנאי שוק לא מספקים.

מי שכן הצליחה להנפיק ביולי 2021 - היא אאוטבריין עצמה, שקיצצה את השווי אליו כיוונה בהנפקה ל־1.1 מיליארד דולר והפכה לציבורית. כמו חברות רבות שהונפקו ב־2021, אאוטבריין איבדה מאז, כאמור, את רוב שוויה והיא נסחרת בשווי של כרבע מזה שבו היא רוכשת את Teads.

אגב, לאחר כישלון ניסיון ההנפקה, פורסם לפני שנה כי אלטיס מבקשת למכור את Teads בתמורה ל־3 מיליארד דולר, וכי שכרה לצורך כך את בנק ההשקעות מורגן סטנלי (ובין היתר שמה של חברת האדטק הישראלית טרמור עלה כרוכשת פוטנציאלית).

בסופו של דבר אלטיס נאלצה להתפשר על סכום נמוך בהרבה - כמיליארד דולר, חלקו במניות אאוטבריין. לפי מבנה העסקה, אאוטבריין תשלם לאלטיס 725 מיליון דולר במזומן, 25 מיליון דולר בתשלום נדחה של מזומן, והיתר במניות.

העסקה תהפוך את אאוטבריין לחברה ממונפת מאוד; בסוף הרבעון הראשון היו בקופתה 232 מיליון דולר, וכדי לממן את רכישת Teads היא הבטיחה לעצמה מימון חוב בסך 750 מיליון דולר מהבנקים גולדמן זאקס, ג'פריס ומיזוהו, שבמקביל יעמידו לה גם קו אשראי בגובה 100 מיליון דולר. נראה שבחברה הישראלית מאמינים שהסינרגיות מהעסקה יובילו לכך שהיא תוכל להחזיר את החוב תוך מספר שנים, ולייצר ערך לבעלי המניות שלה.

יש לציין כי בהודעה שפרסמה אלטיס אינטרנשיונל על מכירת Teads לאאוטבריין, היא התייחסה גם לנושא החוב שלה, וציינה כי היא ממשיכה לכוון ליחס חוב נטו ל־EBITDA (רווח לפני ריבית, מיסים, פחת והפחתות) של 4־4.5, יעד שהחברה הציבה לעצמה לסוף 2024. נכון לרבעון הראשון השנה היחס עמד על 5.