אלפי תינוקות שנולדו בישראל מאז דצמבר עוד לא יודעים להעריך את זה, אבל הם צפויים ליהנות מתוספת של מאות ואלפי שקלים כשיגיעו לגיל 18. זאת לאחר שהחל מלפני כחודש וחצי, מחויבות קופות הגמל "לחיסכון לכל ילד" לשייך למסלול בסיכון מוגבר (מסלול עתיר חשיפה למניות) כל תינוק ראשון במשפחה אם הוריו לא בחרו עבורו באופן אקטיבי היכן להפקיד את התשלום שמעבירה המדינה.

ההוראה הזו מגיעה בעקבות תיקון שהוציאה רשות שוק ההון, לפיה מסלול ברירת המחדל, שהיה בשלוש השנים האחרונות מסלול בסיכון מועט עם חשיפה קטנה יחסית למניות, יוחלף במסלול עם סיכון מוגבר.

במקביל, חברי הכנסת ינון אזולאי ומשה ארבל הגישו בסוף השנה הצעת חוק שאושרה בקריאה טרומית, לשינוי מסלול ברירת המחדל. השניים אף קראו לבטל את האפשרות הניתנת להורים לחסוך את כספי התוכנית בבנקים, בטענה כי הריביות שהם מציעים טובות עוד פחות מהתשואות במסלולים הסולידיים (מאז עלתה הריבית בעקבות עליית ריבית בנק ישראל, על כך בהמשך). אולם, הצעה זו לא נכללה לבסוף בתיקון של רשות שוק ההון. אז עד כמה ההחלטה של המדינה קריטית לאורך זמן?

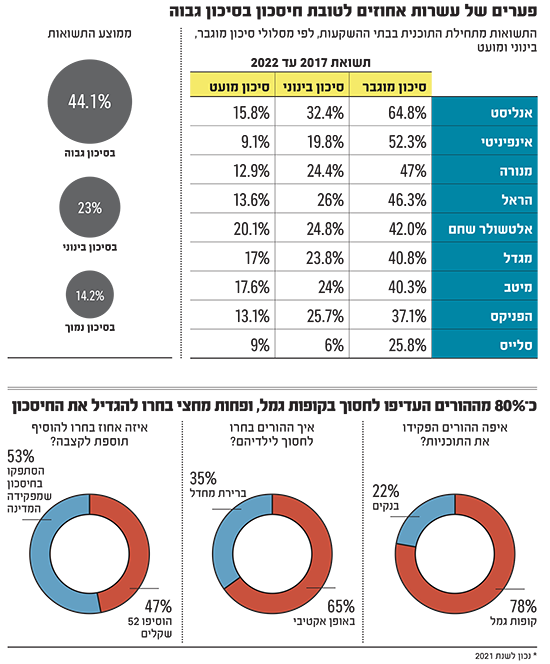

פערי תשואות של פי שלושה וארבעה

את שנת 2022 סיימו המסלולים בסיכון מוגבר בתשואה שלילית דו ספרתית בעקבות הירידות התלולות בשווקים, בעוד שהמסלולים הסולידיים יותר סיימו עם תשואה שלילית שנעה בין חצי לשליש ממנה. למשל, בפניקס הציג המסלול המנייתי תשואה שלילית של יותר מ־15%, בעוד המסלול בסיכון מועט הראה תשואה שלילית של 5.7%.

באלטשולר שחם, שמנהל לבדו 6.1 מיליארד שקל בתוכניות "חיסכון לכל ילד" (41% מסך הנכסים בקופות הגמל "חיסכון לכל ילד"), עמדה אשתקד התשואה השלילית במסלול הסיכון המוגבר על 19.2%, לעומת 7.6% במסלול עם החיסכון המועט. נציין כי התוכנית נפתחה בשנים שבהן אלטשולר שחם הכה את תשואת המתחרים, והתשואות הגבוהות בסיכון המוגבר על פני המסלולים האחרים קסמו להורים והם בחרו במודע במסלול החיסכון בסיכון מוגבר.

אולם, כאשר בוחנים את התשואות מאז יציאת התוכנית לדרך בראשית 2017, אין ספק שלילדים כדאי לחסוך במסלולים עתירי המניות. מדובר על פערי תשואה של פי שלושה ואף פי ארבעה, גם אחרי שאלו הצטמצמו בעקבות השנה הקשה בשוקי ההון.

מי שהשיג את התשואה הגבוהה ביותר במסלולים בסיכון מוגבר הוא אנליסט, עם תשואה של כמעט 65%, גם לאחר שבשנה החולפת הציג תשואה שלילית של כ־18.5%. אנליסט מוביל גם במסלול בסיכון בינוני עם תשואה של 32%, כזו שחלק מהמתחרים לא השיגו גם בסיכון המוגבר.

"החוסכים לא צריכים להתרגש משנה שלילית, מאחר וההפקדות החודשיות החדשות מושקעות בשוק במחירים נוחים יותר", אומר נועם רוקח, סמנכ"ל ההשקעות באנליסט. "בחינת התוצאות שלנו מאז תחילת הדרך של החיסכון מעידות על יצירת ערך גבוהה מאוד לחוסכים, וזאת על אף המשברים שהיו בשנים האלה".

גם דודי ליידנר, מנהל חטיבת חיסכון ארוך טווח בהראל, שהשיגה תשואה של יותר מ־46% מאז נפתחה התוכנית, מסביר כי לא צריך להתרגש משנה כזו. "יתרה מכך, הנטייה היא ללכת למסלולים המאופיינים בסיכון גבוה מתוך הנחה שזה חיסכון לטווח ארוך, ומכך שהוא מיועד לתמוך ביציאה של הילד לעצמאות כלכלית", הוא מוסיף. "הציבור מגלה בגרות בהבנה שלו את ההתנהגות בשוק ההון, בניגוד לתקופה במשבר הסאבפריים לדוגמה, אז ראינו דהירה למשיכת כספים או למעבר למסלולים סולידיים שהובילו את החוסכים לקיבוע של ההפסד".

"הצלחה חברתית והגדלת המודעות"

מנתוני הביטוח הלאומי ל־2021 עולה כי בכ־47% מתוך 3.4 מיליון התוכניות הפעילות בסוף אותה שנה, בחרו הורים להפקיד עוד 52 שקל. היכן שההורים בחרו באופן אקטיבי, שיעור ההורים שבחרו להגדיל את ההפקדות כבר עמד על 72%. תוספת זו מגיעה מתוך קצבת הילדים, כך שההורים לא משלמים אותה מכיסם.

כעת, בביטוח הלאומי מציינים כי בעקבות הקמפיין להגברת המודעות, נרשם גידול משמעותי במספר הכניסות לאתר "חיסכון לכל ילד", וכן בפתיחת חשבונות באופן יזום. אם לפני הקמפיין בין 1.4 ל־1.5 אלף תוכניות נפתחו באופן יזום מדי חודש, בעקבות הקמפיין המספר קפץ ל־8.2 אלף. בנוסף, בעוד שבעבר היו נכנסים מדי חודש לאתר כאלפיים אנשים בחודש, המספר זינק כעת ל־43 אלף.

"מדובר בהצלחה גדולה בעצם ההבנה של חשיבות החיסכון", מסביר דודי ליידנר מהראל. "למרות שהחיסכון נחשב למצומצם יחסית, הוא צפוי להניב לילד ממוצע עשרות אלפי שקלים בעתיד". לדבריו, מעבר לכך, המהלך הגביר את האוריינות הפיננסית של הציבור: "המדינה יכולה לגלות יותר גמישות ביחס להורים שפחות צריכים את הכסף היום ומעוניינים להעביר יותר לחיסכון, כי הכספים מגיעים במסגרת קצבת הילדים ולא נדרש במקרה זה לפרוץ את המסגרת התקציבית".

האם זה לא יחדד את הפערים?

"אין ספק שקיימים פערים ואין במהלך הזה בלבד כדי לפתור אותם, אבל צריך להבין שדווקא עבור ילדים מעשירונים נמוכים יותר החיסכון הזה יהיה יותר משמעותי בנקודת היציאה לדרך עצמאית. זה רווח לא רק לילדים האלה, 'ההשקעה' הזו תחזור למדינה, בחברה יותר בריאה, מאוזנת ואולי גם משכילה יותר. אצלנו בהראל יש מאות אלפי ילדים שהוריהם בחרו לחסוך עבורם, מקבוצות אוכלוסייה מגוונות שאם לא היו חוסכים את הכסף הזה, הוא היה משמש לצריכה שוטפת".

מהצד השני: מה לגבי הבנקים?

אם 2022 הייתה שנה קשה למנהלי ההשקעות וכתוצאה מכך לתשואות הילדים, עבור הבנקים השנה הזו הייתה טובה עם גידול בהכנסות כתוצאה מעליית הריבית. נראה כי על רקע חולשת התשואות בקופות הגמל, זו לכאורה אמורה להיות השנה שהצעות שלהן משתלמות יותר.

בעקבות עליית הריבית, העלו הבנקים את הריביות שהם מעניקים למי שיחסוך דרכם. בניגוד לקופות הגמל, בהן אפשר לעבור באופן חופשי בין מסלולים ואף בין חברה לחברה, הבנקים מציעים מסלול ללא תחנות יציאה ומסלול עם נקודת יציאה לאחר חמש שנים. בשני המסלולים הללו אפשר לבחור בין ריבית קבועה לא צמודה, ריבית קבועה צמודה וריבית משתנה (פריים).

מי שיבחר בתוכנית ללא תחנות יציאה עם ריביות קבועות לא צמודות יכול ליהנות מריבית שנתית של בין 3.75% במרכנתיל ל־2.55% בלאומי. מרכנתיל הוא האטרקטיבי ביותר גם במסלול הריבית הקבועה הלא צמודה כשהוא מציע תוספת של 1.2% למדד, אם כי הריבית מחושבת לפי השינוי במדד בתקופת הפיקדון ולא כוללת את העלייה במדד לפני תחילת הפיקדון.

דיסקונט מציע את הריבית הטובה ביותר במסלול הפריים וזו עומדת על פריים מינוס 1.19%, כלומר ריבית של 4.06%. מנגד, מזרחי טפחות מקזז כמעט את כל ריבית הפריים, כך שההצעה שלו עומדת על ריבית של 0.35% בלבד. חשוב לציין כי ריביות אלו מחושבות עבור תינוק בין פחות משנה, וככל שהילד מצורף לתוכנית מאוחר יותר, הריביות הולכות וקטנות.

יש לזכור כי מדובר בחסכונות שנפדים לאחר שנים, והאינפלציה והריבית צפויות לרדת בעתיד, מה שיהפכו את החסכונות בבנקים לפחות כדאיים לעומת תשואות שוק ההון.

הכתבה עלתה באתר גלובס.