העלאות הריבית האחרונות לא עצרו את שוק הנדל"ן הרותח, שממשיך לעלות ושבר שיא של כמעט 20 אחוזים מתחילת השנה. מי שיאלץ לקחת הלוואות על מנת לרכוש דירה, או לעמוד בתשלומי המשכנתא הקיימת, יהיה חייב לבדוק תחילה את דירוג האשראי שלו, כדי להבין אילו תנאים הוא יכול לקבל בבנקים.

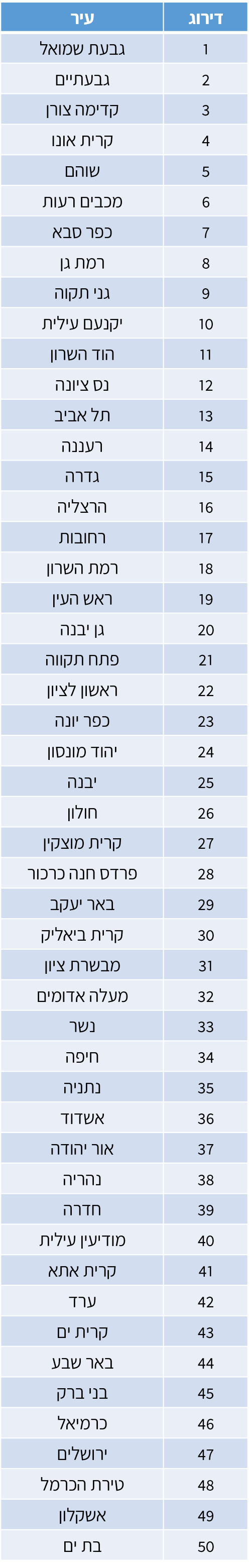

אבל לא כולם צריכים להיות מודאגים. על פי נתוני אפליקציית קפטן קרדיט, העיר בעלת הדירוג הממוצע הגבוה ביותר היא גבעת שמואל, ואחריה בעשירייה הראשונה: גבעתיים, קדימה צורן, קרית אונו, שוהם, מכבים רעות, כפר סבא, רמת גן, גני תקוה ויקנעם עילית. תל אביב מחוץ לעשירייה הראשונה במקום ה-13, חיפה במקום ה-34, באר שבע במקום ה-44 וירושלים במקום ה-47.

קיימת קורלציה מסוימת בין המצב הסוציו-אקונומי בערים לבין דירוג האשראי של תושביהן", מסביר משה ידגר, מנכ"ל קפטן קרדיט, "רוב הערים בעשירייה הראשונה כמו גבעת שמואל, גבעתיים, קדימה צורן, מודיעין מכבים רעות ואחרות נמצאות בעשירון העליונים (8-10) של הלמ"ס ומוכיחות את הקורלציה הזו".

אז מי שגר בעיירות שהן לא בעשירון העליון- בהכרח ישלם יותר?

"לא בהכרח מכיוון זו לא ההשפעה היחידה: הדירוג מושפע גם מההתנהלות הפיננסית של המשתמשים, מידת הסיכון והסטטוס התעסוקתי שלהם", הוא טוען. "רמת הסיכון יורדת שזה מגיע למשתמשים פרטיים שהם שכירים. ערים כמו גבעתיים, גבעת שמואל ושאר הערים בצמרת הדירוג מאופיינות בציבור גדול יותר של שכירים – מה שתורם לדירוג הממוצע שלהן. לעומתן, ערים שבהן קיים ריכוז גבוה יותר של בעלי עסקים וחברות נמצאים במקומות נמוכים יותר בדירוג שכן הוא משקף את הסיכון (לדוגמה תל אביב במקום ה-13)"..

עוד נתון מעניין שעולה מהבדיקה הוא שממוצע הדירוג הגבוה ביותר שייך לפנסיונרים, ואחריהם בפער של 8 אחוזים ניצבים הסטודנטים. "הסטודנטים בישראל נהנים מדירוג גבוה בהשוואה לארה"ב והם בסקאלות הדירוג העליונות", מצביע ידגר. "כפי שראינו בחלקים קודמים, ייתכן שהדבר נובע מכך שחלק ניכר מהסטודנטים נשאר לגור עם ההורים לאורך הלימודים בשל יוקר המחייה. בנוסף לכך, תרבות הלוואות הסטודנטים מפותחת מאוד בארה"ב בעוד שישראל הדבר לא קיים".

דירוג ציבור השכירים נמוך ב-4 אחוזים מדירוג הסטודנטים ואילו אחריהם החיילים (נמוך ב-6 אחוזים) והעצמאים ב-2.6 אחוזים. "הפער בין השכירים לעצמאים בדירוג עומד על 9 אחוזים וזאת מפני שסטטיסטית החשש לאי-עמידה בהתחייבויות גבוה יותר אצל עצמאים. עם זאת, עומדות בפניהם יותר אפשרויות אשראי", הוןא טוען

הסבר נוסף לכך ניתן למצוא גם בגילאי האוכלוסייה. "דירוג האשראי נוטה לעלות יחד הגיל הכרונולוגי, כאשר דירוג האשראי של פנסיונרים הוא הגבוה ביותר. לכן, ביישובים כמו גבעתיים (15.3 אחוזים מהתושבים הם אזרחים ותיקים לעומת ממוצע ארצי של 11.3 אחוזים, על פי נתוני ביטוח לאומי) ניתן לראות את הדוגמה המובהקת לכך. נתון זה מתכתב גם עם דפוסי נטילת המשכנתא בישראל, שהיא ההתחייבות הפיננסית הגדולה ביותר של הצרכן הישראלי הממוצע, ולרוב היא גם הטריגר לכניסה הראשונה והמרכזית לשוק האשראי. צרכנית או צרכן ישראלי ממוצע נוטה להיכנס לשוק האשראי בסוף שנות העשרים או במהלך שנות השלושים, ומאחר שלרוב היא נלקחת לתקופה של כ-25 שנה, הרי שהחזרה מסתיים בין גילאי 50-65 – בו כבר נשים לרוב יוצאות לגמלאות וגברים נמצאים לקראת שלב זה", הוא מסביר".

מה זה דירוג אשראי?

דירוג אשראי הוא ציון הניתן בן השאר לאנשים פרטיים, ומגדיר את יכולתם לפרוע הלוואות. חישוב הדירוג מסתמך על היסטוריה פיננסית, מצב הנכסים וההון העצמי, והיקף ההתחייבויות שיש למבקש ההלוואה. הדירוג משמש את הבנקים לצורך הערכת סיכונים בנוגע ליכולת הפירעון של מבקש הלוואה. ככלל ניתן לומר שככל שדירוג האשראי של לווה גבוה יותר, כך היכולות שלו להשיג תנאים טובים בבנקים, וריביות נמוכות יותר גבוה.

הבעיה היא שדירוג אשראי, עד לא מזמן, כלל לא היה מוכר לציבור הישראל ובטח שלא במודעות שלו. אף שלכל אחד מאתנו היה דירוג שהתבסס על נתוני האשראי והמידע הפיננסי שלו, האזרחיות והאזרחים מהשורה כלל לא ידעו על קיומו והוא נותר בגדר "הדירוג הסודי" של הבנקים.

אפליקציות כמו קפטן קרדיט מאפשרות למבקשי ההלוואה לגלות את הדירוג שלהם מראש וללכת אתו לבנקים כדי להתמקח על תנאים טובים יותר. בנוסף המשתמשים אף זוכים לקבל התראות על התייקרות ההלוואות שלהם בעקבות עליית הריבית, מקבלים טיפים לשיפור ההתנהלות הפיננסית ומשדרגים אותה.