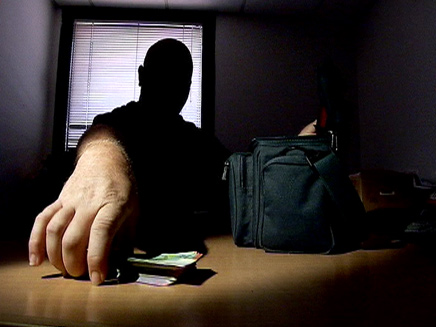

מתי לא נוכל לשלם? בקרוב יוגבל השימוש במזומן - כל מה שצריך לדעת

בחודש הבא ייכנס לתוקף החוק שמגביל את השימוש במזומן וקובע סנקציות למי שמפר אותו - במטרה להילחם בהון השחור. על אלו עסקות החוק חל? מהו הסכום שכן ניתן לשלם במזומן? האם אפשר לפצל עסקות? ומה קורה כשמקבלים מתנה? שאלות ותשובות

בתחילת ינואר ייכנס לתוקף החוק לצמצום השימוש במזומן, שנועד להגביל את השימוש במזומן ובצ'קים סחירים. זאת כדי לצמצם את ההון השחור ולסייע במאבק בפעילות פלילית שכוללת פשיעה חמורה, העלמות מס, הלבנת הון ומימון טרור. בעקבות חוזר שרשות המסים פירסמה השבוע ומחדד הגדרות, נעשה סדר בהוראות.

מהן ההגבלות על תשלום במזומן?

עסקות מתחת ל-11 אלף שקל לא נכנסות לתחולת החוק. בעסקות עם עוסק מעל 11 אלף שקל ניתן לשלם במזומן 10% ממחיר העסקה או 11 אלף שקל, לפי הנמוך. בין אנשים פרטיים החוק חל על עסקות מעל 50 אלף שקל ומגבלת המזומן היא 10% ממחיר העסקה או 50 אלף שקל, לפי הנמוך.

מתייר לא ניתן לקבל תשלום במזומן כאשר סכום העסקה הוא מעל 55 אלף שקל. מעבר לזה, התייר לא יכול לתת או לקבל תשלום במזומן כשכר עבודה, כתרומה או כהלוואה בסכום שגבוה מ-11 אלף שקל. אסור לתייר גם לתת או לקבל תשלום במזומן כמתנה בסכום שעולה על 50 אלף שקל.

מה לגבי מתנה מבן משפחה?

רק מתנה שסכומה נמוך מ-50 אלף שקל ניתן יהיה להעביר במזומן, אך כל עוד לא מדובר על שכר עבודה, ההגבלה הזאת לא תחול בין קרובי משפחה. הגדרת קרוב משפחה היא רחבה, וכוללת בן זוג, הורה, הורה של הורה, בן, בת, אח, אחות וילדיהם, נכד או נכדה ובני זוג של כל אחד מאלה - כמו גם "כל אדם אחר הסמוך על שולחנו". כלומר - מאנשים שזו היא הקרבה אליהם עדיין ניתן יהיה לקבל מזומן ללא הגבלה - כל עוד לא מדובר בתשלום שכר עבודה.

מה נחשב לעסקה ולמחיר עסקה בחוק?

מדובר במכירה או קנייה של נכס , וכן במתן שירות או קבלתו. מחיר העסקה כולל את התמורה המוסכמת (גם אם היא מחולקת לתשלומים), לרבות כל המסים הנלווים (כמו מע"מ) וגם הוצאות נלוות.

ואם חלק מהתמורה שולם במזומן וחלק באשראי - מה ייחשב מחיר העסקה?

זה לא משנה אם העסקה מסוימת מחולקת לתשלום במזומן ובאופן אחר - מחיר העסקה הוא המחיר הכולל. למשל, אם עסקה למכירת פסנתר ב-50 אלף שקל תחולק ל-40 אלף שקל באשראי ו-10,000 שקל במזומן, מחיר העסקה הוא 50 אלף שקל (והשימוש במזומן יוגבל).

ברכישת סלון שכולל ספות, שולחן וספריה במחיר כולל של 20 אלף שקל - מחיר העסקה הוא התשלום הכולל או לכל פריט לחוד?

במקרה כזה המחיר המצטבר לא ייחשב עסקה אחת אלא אם הוסכם על מכירת הפריטים בעת ובעונה אחת. למשל במקרה שבו אדם שניגש לחנות רהיטים ורוכש כמה פריטים יחד מקבל הצעת מחיר כוללת על כל הרכישה - מחיר העסקה הוא המחיר הכולל. לעומת זאת, כאשר אדם מגיע מעת לעת ומבצע בכל פעם בנפרד רכישה של רהיט, כל רכישה תחשב כעסקה נפרדת.

אם אני קונה סלון בקנייה אחת אך מבקש הצעת מחיר לכל פריט בנפרד, זה לא ייחשב עסקה אחת?

לפי החוזר זה לא ברור, אך אם מדובר בפועל ברכישה אחת באותה העת זה יכול להיחשב פיצול מלאכותי. הרשות מבהירה כי פיצול מלאכותי של עסקה למספר עסקות במטרה להתחמק ממגבלת הוראות החוק הוא מעשה מרמה - שעל ביצועו מוטל עונש מאסר.

בעסקה מתמשכת לקבלת שירות, למשל ריטיינר למשרד עורכי דין, מה ייחשב מחיר העסקה?

במקרה הזה כל תשלום תקופתי (למשל חודשי) ייחשב בפני עצמו למחיר העסקה.

ואם מדובר בעורך דין שמטפל בתביעה מסוימת או שמלווה על פני תקופה הסכם רכישה, והתשלום נעשה בכמה פעימות?

במקרה הזה מחיר העסקה יהיה המחיר הכולל של השירות, גם אם התמורה התקבלה בתשלומים.

מהי הסנקציה על עסק שקיבל מזומן שלא לפי ההגבלות בחוק?

העיצום הכספי נגזר מסכום ההפרה (הסכום המשולם או ניתן במזומן). עד ל-25 אלף שקל, העיצום הוא 15% מהסכום; 50-25 אלף שקל - העיצום הוא 20% מהסכום; יותר מ-50 אלף - העיצום הוא 30% מהסכום. חישוב סכום ההפרה הוא בניכוי התמורה במזומן שמותר לקבל. לדוגמה, אם מחיר העסקה הוא 30 אלף שקל ושולם לעוסק במזומן 20 אלף שקל, סכום ההפרה יהיה 17 אלף שקל - מורידים מהסכום ששולם 3,000 שקל (הסכום הנמוך מבין 11 אלף לבין 10% מ-30 אלף). סכום העיצום הכספי יהיה 15% מ-17 אלף, כלומר 2,550 שקל.

מהי הסנקציה לגבי אדם פרטי ששילם במזומן בזמן שזה נאסר עליו לפי החוק?

לגבי אדם פרטי הסנקציה היא קנס. אולם לצורך הפעלה נוחה של החוק עומדות לצאת תקנות שימירו אותו לקנס מינהלי שאכיפתו פשוטה יותר.

מה לגבי שירותים של עורכי דין ורואי חשבון?

תשלומים לעורכי דין ורואי חשבון הם משני סוגים: שכר טרחה, שעליו יש מגבלות בדיוק כמו על תשלום לכל עוסק; וכספים שמועברים לעורכי דין ורואי חשבון כמתן שירות עסקי ללקוח. כלומר כסף שנמסר להם כדי שיעבירו אותו הלאה, למשל לרכישת מקרקעי. גם על כספים אלה ישנה מגבלה בהתאם לסיווג המעביר. כאשר הלקוח הוא עוסק ההגבלה היא 11 אלף שקל וללקוח פרטי 50 אלף שקל.

מהן ההגבלות בעת רכישת דירה?

גם כאן יחולו ההגבלות - בהתאם לסיווג הצדדים. ההגבלות לא יחולו על רשויות מדינה ובעסקות בין קרובי משפחה. כחלק מהדיווח על העסקה, הרוכש יצטרך לציין באיזה אמצעי תשלום הוא משלם (המחאה בנקאית/העברה בנקאית/משכנתא/המחאה רגילה וכו').

הוא גם יוכל להצהיר בשלב הדיווח כי הוא אינו יודע עדיין כיצד ישלם, ובמקרה כזה הוא יידרש להשלים את הדיווח על העסקה בתוך שישה חודשים מקבלת החזקה בנכס הנרכש.

הקנסות יוטלו כבר בראשון לינואר 2019, כשהחוק ייכנס לתוקף?

לא, ישנה תקופת מעבר עד לסוף ספטמבר 2019 שבה לא יוטלו קנסות, אלא אם המפר קיבל התראה בכתב על ההפרה וביצע אותה שוב. גם עסק שנותן אשראי ללא ריבית (גמ"ח) קיבל פטור - לתקופה של שנתיים או עד לתחילתו של חוק שמסדיר את פעילות הגמ"חים, לפי המוקדם.

יש התיישנות על ההפרות, או שגם בעוד 10 שנים רשות המסים יכולה לקנוס עסק על הפרה מהעבר הרחוק?

כן. יש תקופת התיישנות. על עיצום כספי תחול תקופת התיישנות של שבע שנים מיום ביצוע ההפרה, על קנס מנהלי תקופת ההתיישנות היא חמש שנים, ועל מעשה מרמה - למשל כאשר נעשה פיצול עסקה מלאכותי במטרה לחמוק מתחולת החוק או שעסק רושם פרטים כוזבים - ההתיישנות היא חמש שנים.

יודעים מה הסיפור הבא של mako כסף? כתבו אלינו money@mako.co.il

הכתבה פורסמה במקור באתר TheMarker

כתבות נוספות: